香港“财神爷”,去年赚了2127亿(组图)

大年初五迎财神,去年这位“财神爷”赚钱能力不一般。

刚刚过去的2023年,香港赚翻了。

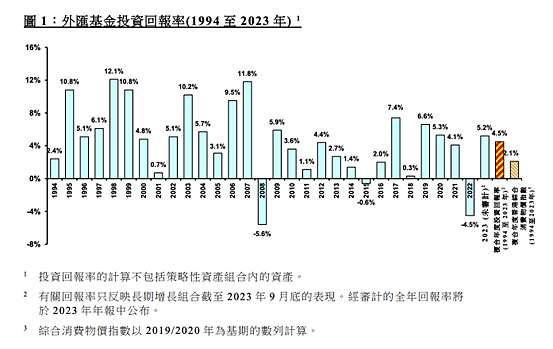

香港金管局发布的信息显示,2023年,香港外汇基金录得2127亿港元的投资收入,相当于不光2022年亏的都赚回来了,外汇基金的总资产还增加了98亿港元,至40178亿港元,累计盈余为6524亿港元。

如果按香港不到730万常住人口来计算,相当于2023年外汇基金给每位香港人赚了三万块,正好差不多是香港的平均工资水平。

不过,这一份未经审计的成绩单,在香港历年外汇基金收益率还排不上号,毕竟只有4.5%,但放在去年其实挺不容易,况且如果没有港股的拖累,整体收益率还会更高一些。因此香金管局总裁余伟文说,“在这复杂多变的环境下,外汇基金年内的投资表现亦经历了一些起伏,但整体取得良好的回报。”

那赚了这么多钱,拿出一些救救表现不佳的港股,行不行?在全球大型主权投资基金大赚的情况下,4.5%的收益率算是个什么水平?进一步说,“一荣俱荣、一损俱损”的全球大型主权投资基金,是理想的状态吗?

买大型科技股的主权基金都赚了

先看看赚钱的板块:债券投资收益1440亿港元;其他股票投资收益732亿港元;其他投资收益115亿港元。

根据余伟文对外汇基金2023年表现的评价,亮点有二:其一是,“外汇基金债券组合的收益金额更是历年最高,主要因为债券收益率处于高位,外汇基金持有的债券获取可观的利息收入”,其二,“全球股市于2023年大致向上,带动股票组合表现不俗”。

全球股市表现后文详述。再看亏钱的板块,有两项:香港股票投资亏损155亿港元;非港元资产外汇估值下调5亿港元。

按照香港金管局2021年底公布的数据,外汇基金将其投资的72%分配给债券,12.3%分配给离岸股票,6.6%分配给存款,5.1%分配给海外房地产和其他私募股权投资,4%分配给香港股票。

就是这大致占组合4%左右的港股,贡献了155亿的亏损,而与香港股市去年的整体表现比起来,这个亏损数字也算对得起香港市民了。一些香港立法会议员呼吁外汇基金买入港股以支撑市场,遭到金管局副总裁李达志的拒绝。

他表示,“外汇基金的目的是维持港元稳定,而购买香港股票并不能达到这个目标。”而余伟文也是直截了当地表示:“由于地缘政治紧张局势以及降息时机,市场充满不确定性”, “外汇基金的目的是捍卫货币和金融稳定。我们必须投资海外资产,并注重长期投资。”

美元债券结算的高息,加上海外股市表现,共同推动香港外汇基金在2023年赚了一票大的。不过,无论是数字还是收益率,香港外汇基金的表现还不是最好的。

比如挪威政府全球养老基金(GPFG),2023年整体回报率达到了16%,利润达到2.22万亿挪威克朗(约2130亿美元、1.48万亿人民币),无论按哪个币种算都非常惊人,并且挪威人口比香港还少,相当于给550万挪威人平均每人转了26.9万元人民币。

GPFG规模比香港外汇基金大不少,2023年的收益率却是其3.5倍,关键就在于,GPFG将约71%的资金都投在了股票上,固定收益只占27.1%。在腾讯棱镜一篇报道中将之比喻为“大象起舞”,不过实际上,2023年起舞的大象,不止GPFG。

日本养老金投资基金(GPIF)2023年创了记录,收益为34.31万亿日元(约合2320亿美元、1.657万亿人民币),总资产规模上升了惊人约20%,其中从“海外市场”获得14.3 万亿日元的回报,从日本股票获得了 12.88 万亿日元的回报。GPIF配置股票的资金比例较挪威养老基金低,但配置目标上限仍达到了50%。

去年全球规模最大的主权投资基金表现都不差,有些还赚了以前没赚过的大钱,至于原因,统一的口径是“全球股市优异表现”,尤其是大型科技股表现强劲。至于日本可能还特殊一些,本国股市的收益照样不少。

如果把统计周期变成去年,那么则又变成了统一的惨淡景象。根据Global SWF的数据,主权财富基金在2022年首次出现萎缩,大约总共损失了1万亿美元。

从主权财富基金这个维度看,全球化早就实现了。大家整齐划一地将资产配置到苹果、亚马逊、英伟达这些大型科技股票上,Insider Monkey数据显示,过去10年,对冲基金一致选择的前10只股票的表现,优于标准普尔500指数140个百分点以上。

所以发现没,一荣俱荣,一损俱损。

主流叙事都离不开大型科技公司

为什么主权财富基金都对大型科技股青睐有加?除了被动的资产配置,大概能总结成以下几点原因:资产质量,持续赚钱的能力;流动性,随时变现的能力;科技与未来,代表最先进生产力的发展方向;管理成本低,不用看那么多股票。

这个时代所有的主流叙事,都离不开这些大型科技公司,或者说就是被这些公司联手推动的,从移动互联网到云计算,从web3再到大模型,甚至就连中国企业卷出海,受益的依然是Google、Meta。

像Meta刚公布了史上最强财报,四季度营收401亿美元,同比增25%,净利润140亿美元,同比暴涨3倍。营收很大一部分是SheIn、Temu贡献的,净利的暴增则离不开裁员。

所以高业绩+分红+大规模回购,即扎克伯克前脚减持,后脚股价仍然能一天涨20%,单日市值涨了2000亿美元,相当于涨了一个阿里巴巴还多。

这合理吗?一个季度的财务表现,真能值超过一个阿里巴巴?但谁都知道不重要,结果如此,基于全球大型资本的共识,“合理”地推高了这些资产的价格。

但这些公司的经营本质上有多大变化,能不能长期延续这种增长,其实难说,并且亚马逊、谷歌、还有最近暴涨的meta一边裁员一边暴涨,用我的同事蒲凡经常说的,“这反直觉啊”。顺带一提,蒲凡会在假期另一篇稿子中,进一步讲些虎狼之词。

总之我以为,资金和情绪的共识对股价的作影响,远比什么公司内在价值要大得多。

所以我在《徐大姐,闷声赚了10个亿》,给出一个结论,即徐大姐的这几年的数次短线操作,我看不出逻辑端倪,虽然不敢说没有决策过程和依据,但扩边界、找手感的成分居多。能抓住拼多多这条大鱼,最大的意义是她能勇敢地掀翻外界对自己的定义,另外就是二级交易不需要假他人之手,别骗自己就行。

但恰恰是这一点,也让我对徐新能否长期在二级市场获取超额回报,是有所怀疑的。

因为个体的理性是有限的,你需要随时感知大资金的共识和情绪,同时不断跟自己的情绪做对抗。尤其是,她在二级市场的操作,跟其推崇的巴菲特、芒格差异明显。

再例如比尔黄,当时大家对他的倒掉除了唏嘘,我认为多少还有点喜闻乐见的情绪,“瞧,我早知道”。“飞得越高,跌得越惨”,这背后正是对个体的不信任,对个体的理性的嘲弄。

因此那些大型的投资机构,无一不在强调自己的集体决策。最近,在投中网与贝恩投资竺稼的交流中,他数次强调了这一点。在苏世民那本《我的经验与教训》中,也提到创业初期一宗失败投资,引发自己对于集体决策制度的建立和完善。

日本前行长所著的《动荡时代》中说,任何国家都会出现一些给后人留下巨大心理阴影事件,比如美国20世纪30年代的大萧条,德国一战后的恶性通胀就属于此类事件,过去的事件作为集体回忆传承下来,会对这个国家的经济政策运行产生重大影响。

换句话说,集体决策的无限理性跟个体的有限理性,无论最开始的天平如何倾斜,最后总会偏向到集体,除了个体的经验和教训,也是建立在数次影响重大的历史事件上的,这些影响会导致我们总会向前追溯,并通常会选择看上去更安全的办法。

这个安全的方法,通俗点说,“随大流儿”。

太过信任集体理性是好事儿吗?

但“黑天鹅”仍然不会绝迹,2000年互联网泡沫在一片鼎沸中破灭,次贷危机也发生的悄无声息。现在看来,事态好像又在朝着集体决策的另一面逐渐演进。

瑞银的数据显示,美股大型科技股的平均市盈率水平已经达到了28倍,远高于小盘科技股17倍的水平。美银客户流报告显示,机构投资者正在加速撤离美股,规模为2008年金融危机以后的第二大。

虽然有些机构在撤离美股,但集体理性凝聚的共识仍在加速,Meta等持续大涨就是证明。

我的疑问是,如果聪明的资金们发现跑早了,会不会再杀个回马枪?如果大型科技公司们的价值没有根本性变化,价格会不会在螺旋上升的状态中,直到共识突然崩塌?

好吧,我其实想表达的是,人们投射到集体理性的信任是否过多了?

最近听老编辑的一档播客,聊阿里巴巴和拼多多,其中提到,早在2019年左右,一些先知先觉、掌握数据的阿里中高层,就已经开始买入拼多多股票,并建议决策层对拼多多的重视赢提到战略高度。

但是阿里决策层反应相当迟缓,迟迟没有重量级的应对和决策,“甚至连员工的竞业协议都不包括拼多多”。听起来像天方夜谭,这可真不是一个代表先进管理力、组织力和生产力的大型科技公司的应有表现,也根本不是什么傲慢这类词可以概括的。

换言之,集体理性对于那时的阿里巴巴,失去了应有的作用。

对于那些提出“应重视拼多多”的人和看法,阿里巴巴究竟是怎么出于什么原因和决策过程,选择过滤掉这些声音,我不知道。但集体理性失效的原因,我认为到是能从下面这个例子找到答案。

在2018年贝佐斯的股东信中,贝佐斯讲了直觉,好奇心以及畅想的力量。他认为,商业中很多时候对前进的方向是很清楚的,这时效率就会很高,只需要制定计划,然后执行。而畅想是低效的,受预感,直观直觉,好奇心的引导,也受到一种深刻信念的驱动,就算过程中偶尔迷惘和离题也值得。

“畅想是对抗高效的一个必不可缺的制衡。”所以回到刚才的问题,“畅想”是个人化的,“方向”“高效”是集体化的。

因此,投射到集体理性的信任过多不是问题,真正的问题在于,现在大型市场主体对个体理性的容忍度越来越低了。大到全球大型主权投资基金的Portfolio,小到一个组织、一家公司,都笼罩在一种追求绝对正确的氛围。

组织需要沉浸在集体理性的日常,也需要偶尔跳出去,从而诞生出更多的可能。

而这所以这就是为什么KKR、大卫·史文森这些先驱至今受到追捧的原因,KKR在美国企业多元化浪潮失败的结果中,开创了今天数万亿美元的杠杆收购行业;大卫·史文森在保守的大学捐赠基金中,告诉人们股权投资也能变成“主流”。

从这个角度看,无论是40年前还是现在,解放思想都不是一句空话。米兰昆德拉说,“文学史的很长一段时间里,艺术并不寻求创新,只是重复旧的东西,将传统加以强化,以确保群体生活的稳定性。”我认为,一味追求集体决策下的确定性,忽视个体理性的不确定性,才是扼杀未来的毒药。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64