当澳洲下跌的楼市磕在了房贷的门槛上,投资者还有路可走吗?

在持续了长达数月的调查、听证之后,澳洲银行业皇家委员会上周发布了一份《中期调查报告》,报告除了指出银行业存在大量违规行为造成客户利益损失之外,更有一点是与房贷监管密切相关的,就是要求银行对借款人的支出核实流程加以改进。但是报告并没有透露具体的改进细节。

从去年开始,澳洲房价开始下跌,而这轮下跌中最大的一个原因就是政府收紧了房贷政策。随之而来的是澳洲各大银行的房屋贷款标准纷纷收紧。

这几天澳洲媒体上充满了对于银行收缩信贷的忧虑情绪,Capital Economics首席经济学家保罗·戴尔斯(Paul Dales)表示,虽然迄今为止房价下跌幅度很小,但至少从近些年来看,澳大利亚可能会出现创纪录的房价下跌。

澳联储和财长也警告说,监管过严甚至可能导致信贷危机。那么这是否意味着买房人从银行获得贷款越来越难了?

今天的《澳财聚焦》节目我们就请博满金资首席分析师魏睿昊先生,My Home Loan合伙人兼经纪人培训师 Darren Liu,以及澳盛金融合伙人兼贷款经理人Thomas Tang为我们解读澳洲地产金融行业变化中的现状和新方向。

澳财聚焦

主持 : Blair Sun 以诺

撰稿: Tony Chen/Blair Sun

嘉宾:Julius Wei 魏睿昊

特约采访:Darren Liu/Thomas Tang

视频编辑:Owen Yuan 袁文

一

澳洲政府一再收紧银行信贷的原因是什么?

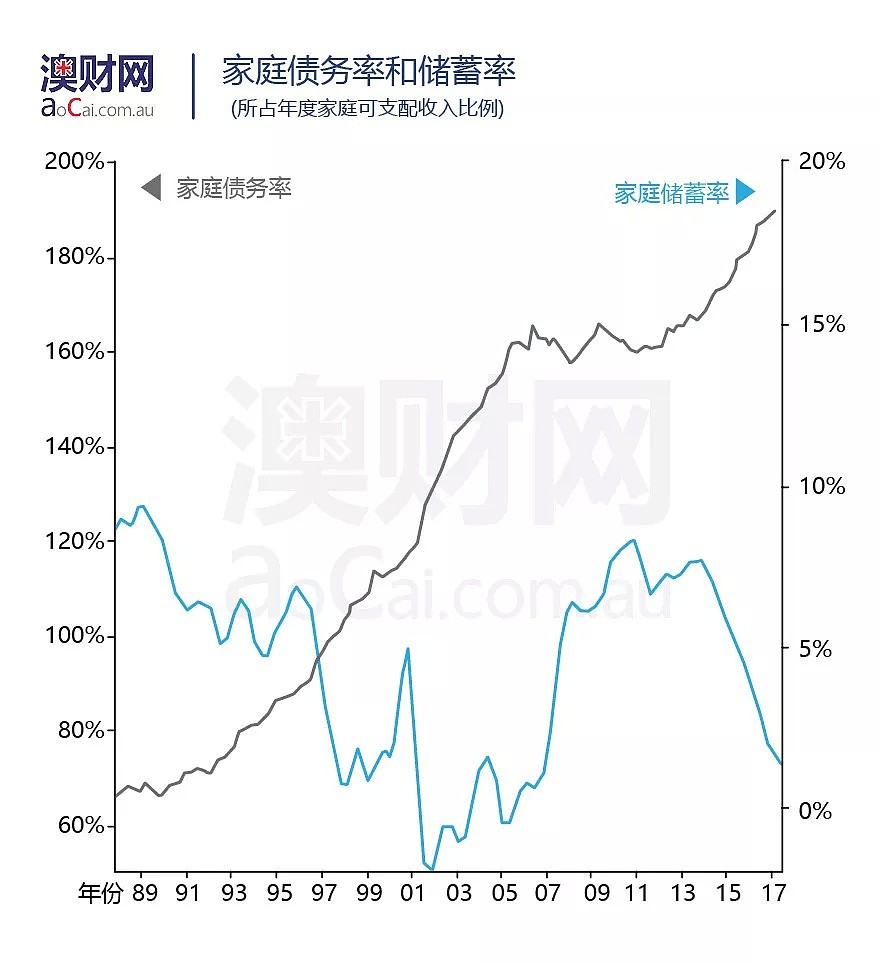

在澳洲经济出现明显放缓的情况下,澳洲监管机构为何继续限制房产投资?博满金资首席分析师魏睿昊表示,这根本上是为了抑制房地产泡沫。

“目前的地产市场已经出现了泡沫,一直以来房地产泡沫最好的方法就是加息,进而提升借债成本。然而,考虑到澳大利亚的3%的经济增长和维持较低通胀水平的目标,澳大利亚央行不会去为了抑制房价而加息,甚至在今年下半年还有继续降息的可能。那么要抑制房地产泡沫就只能通过政策手段来进行。”魏睿昊说道。

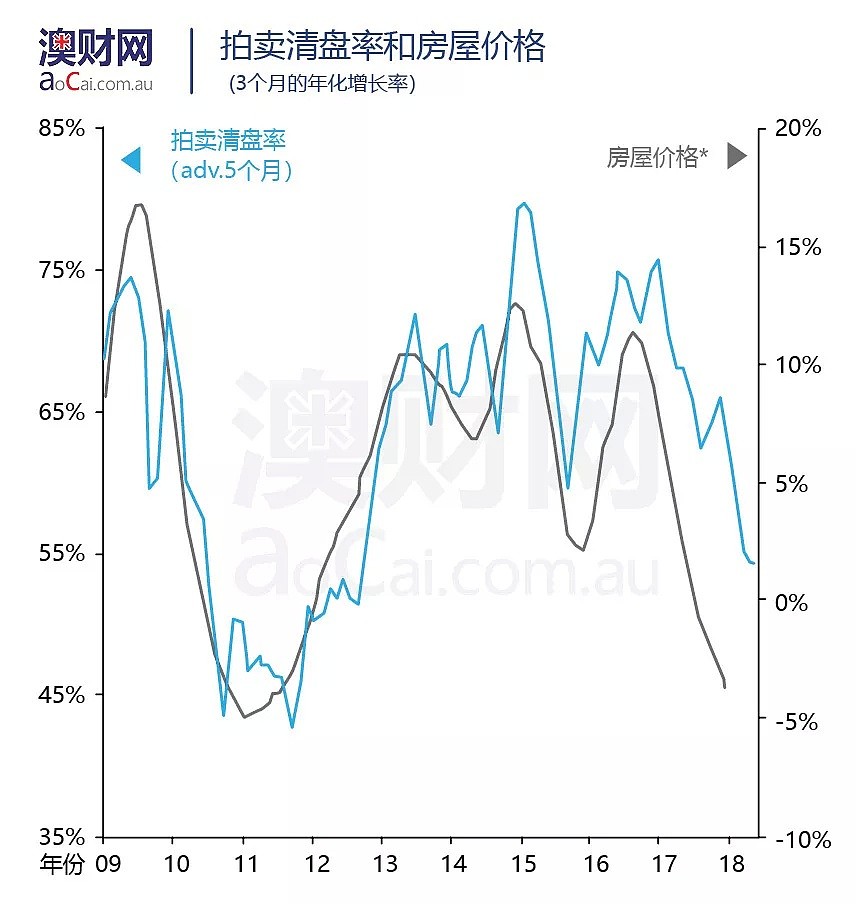

根据澳盛金融合伙人兼贷款经理人Thomas Tang的观察,清盘率从过去两年的80%降低到今年普遍低于60%的现状,已经体现出房产泡沫得到了有效控制。

他表示失去的20%,正是政府在控制的 “过度投资者”,“豪宅买家”和 “海外买家”等。过去由于海外的移民热潮和纯海外买家提高了澳洲的房价。因此,政府提高了海外买家入市澳洲的成本。从贷款上,禁止四大和澳洲本土银行直接放款给海外人士。从印花税上,外国人买房的印花税额外增加了7%。

随着政府对银行机构的监管不断提升,买家在未来从银行获得贷款将会越加困难。而对于银行来讲,收紧信贷的主要原因有两个。

第一是内部因素,政府限制海外买家贷款导致贷款需求减少,房价过高使得很多家庭的债务率偏高,为了控制这些因素所带来的金融风险,银行不得不提升贷款审查力度并且提高贷款利率。

第二,就是全球的金融风险增加,海外融资成本大涨,具体体现为美国利率上升,特别是最近美国的国债利率(Treasury Yield)又创新高,这也推升了澳洲整体的贷款利率。

二

银行在缩紧信贷上有什么具体措施?

随着贷款政策越来越紧,相信很多投资人都非常担心自己可能无法获得银行的贷款。针对这一问题,My Home loan合伙人兼经纪人培训师Darren Liu给出了自己的答案。

银行缩紧房贷的措施具体有三个方面。

银行计算贷款能力的方式改变,导致买房人贷款能力下降。以Westpac为例,三年前一对夫妇贷一百万需要年收入十万,现在贷一百万则需要年收入达到十三万。

银行对贷款人生活开支要求提高,审核也更加细致严格,进一步降低贷款能力。这主要是因为澳洲银行业皇家委员会(Banking Royal Commission)对银行的调查,银行更加遵循 NCCP 法案(全国消费者信用保护法案)中的负责任借款 responsible lending,这也是目前贷款收紧的集中体现。

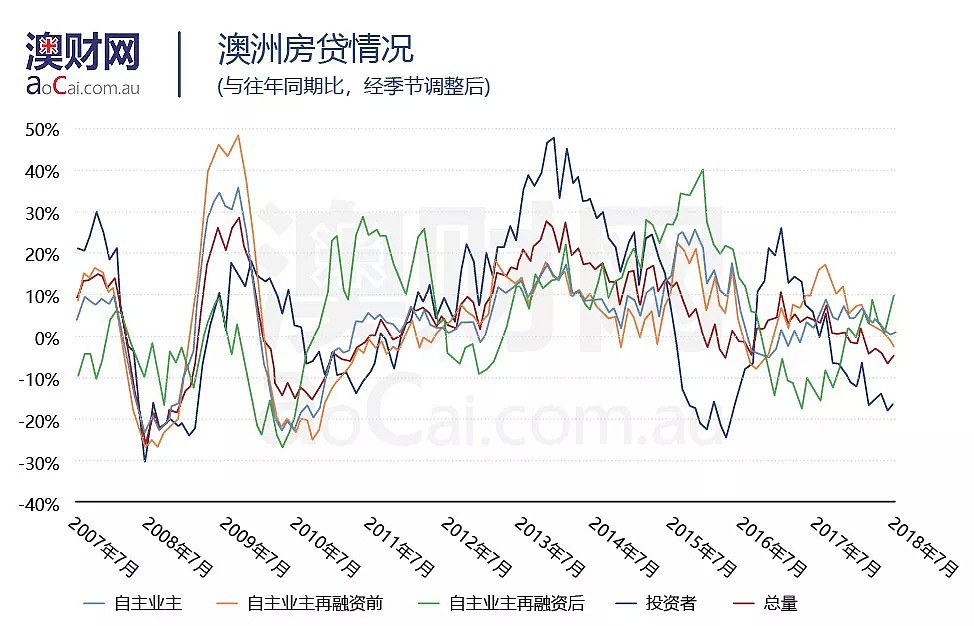

银行限制投资房贷款,尤其是只还利息的投资房贷款,体现为针对只还利息的投资房贷款的利息提高。以四大行为例,目前只还利息的浮动利率相比三年前提高了约0.50% - 0.60%。三年前贷一百万,每个月还款$4,800。而现在贷一百万,每个月还款$5,200,每个月的利息支出增加了$400。其次,投资房贷款比例现在多数银行限制在 80% 贷款比例,只有部分小机构还可以提供高于 90% 的投资房贷款。不过这仅限于投资房,自住房目前影响不大。

综上所述,银行收紧贷款的后果体现为两个方面:首先是对贷款申请人资质的要求,包括审核其收入所需材料数量,其次就是贷款利率的上升。

贷款经理人Thomas表示,我们现在可以见到的现象是,原来拥有5套以上房子的客户,因为现金流压力,不得不卖掉一些手上的房子。这样一来,市场上就有了多一些可以卖给自住房的供应量。

“近两年来,虽然平均贷款量的数额有所下降,但是,总体公司的交割量还是在稳步上升。我们见到越来越多小于33岁的首次置业买家,而如猛虎般入市的地产投资者越来越谨慎,“Thomas 说道。

可以看出,银行收紧信贷措施所带来的影响最直观的体现是银行房贷数量及金额都有所减少。

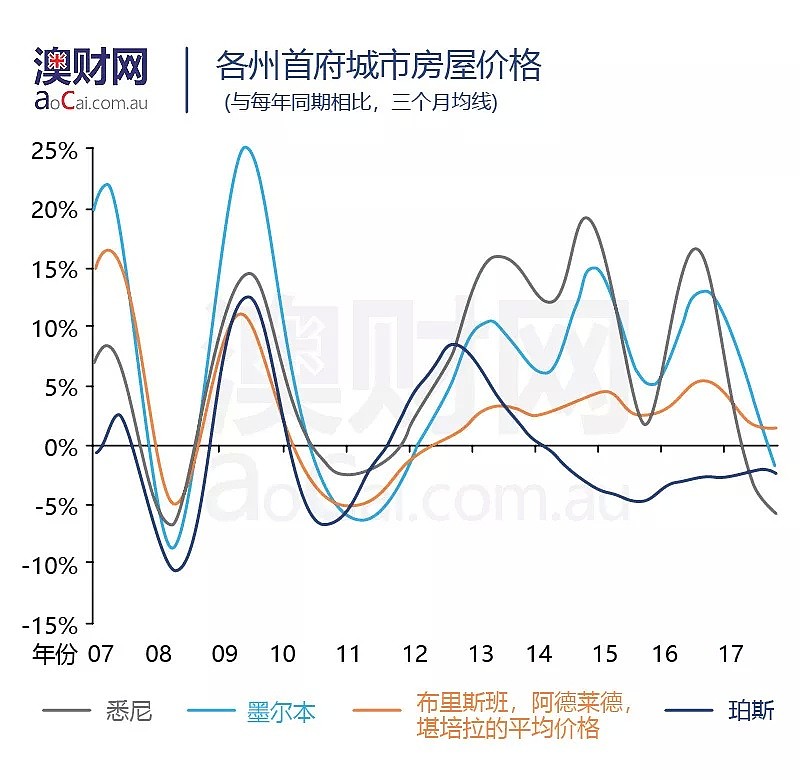

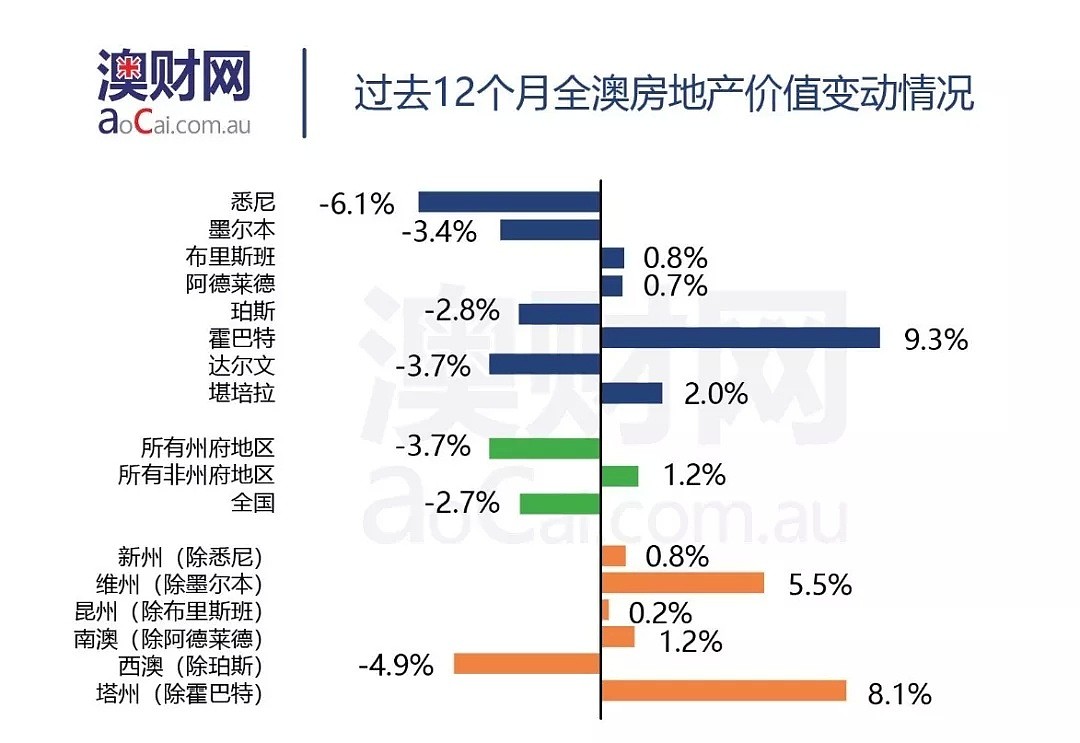

其次,全澳的房价,特别是悉尼和墨尔本两大城市的房价开始出现下跌。

而投资者的购房需求也在下降,最直接的体现就是悉尼、墨尔本这两大首府城市清盘率的下降。

总体来说,魏睿昊及Thomas对地产行业目前所面临的调控持有乐观态度。虽然在短期内,借贷成本上升将给买家,尤其是投资房买家带来困难,但从长远来看,这是一个正常的市场调整机制,只有解决了供需平衡、自住人群和投资人群的均衡,才能保证澳洲当地地产长远稳定增长,避开泡沫。

三

跑路还是前行, 房产投资接下来该怎么玩?

最后,对于房地产买家而言,在当前的市场背景下,是当“吃瓜群众”,还是想法继续前行呢?

My Home Loan合伙人兼经纪人培训师 Darren Liu根据购房人的具体情况出发,认为有一些细分市场得到了消费者的青睐。

有稳定收入,对贷款金额的需求高于银行所能提供的:这是非银行金融机构的强项所在,费用与银行基本一致,利率取决于购房用途和贷款比例,目前在3.59% - 5.49%不等,目前基本覆盖这类市场;

也有一些资质很好的客户因为追求利率,许多非银行机构提供特别优惠得出产品,通常在线递交或只通过经纪人第三方渠道办理,因为不需要有分行和大量员工成本,所以利率比大银行有优势;

对于刚开始工作或工作不稳定的公司雇员,非银行机构接受的程度较好,可能利率会高一些,但可以先作为解决方案,然后待工作稳定后调整银行或产品;

自雇人士,两年财务报告尚未完成,或财务报告已完成但并不反映真实收入的:这类型贷款四大行已经完全撤出市场,非银行金融机构是唯一且最佳的选择;

可以提供两年财务报告且房贷不多的自雇人士,金融机构凭借比银行更低的利息,市场份额在稳定上升;

建筑贷款:还是以银行为主,但对于许多自雇人士,金融机构是更简便的选择;

非居民海外收入客户,目前的产品选择基本都来自于非银行基金机构,利率也非常的有竞争力,部分利息可以达到 4.99% 贷款金额通常 70%-最高 80%。

Darren表示,在投资房产时最重要的一点是,让一个专业的经纪人做评估,选择三个以上的产品作对比然后找到合适的解决方案。不要只看利率,因为还有很多其他因素也同样重要,比如客户喜欢的银行可能未必房屋估价可以拿到全价,或者客户喜欢的银行借款额度不能达到预期,都将可以先通过拿到批准后,经纪人可以在未来两三年时间再做合理的调整。

另外,自主买房者也可以考虑非银行贷款机构,目前从市场的情况来看非银行机构和非主流银行所占的市场份额已经达到 40% 左右,越来越多的客户选择了非主流银行或非银行机构贷款。这个趋势在未来也会越来越明显。

目前对于很多非银行机构的确是一个很好的时机,让更多消费者可以知道并了解他们的产品和服务,非常有利于澳洲房贷市场的竞争,也促进了大银行调整产品让消费者受益。

除了从非银行机构获得房贷资金,澳盛金融贷款经理人Thomas也给自有资金超过50万的房产投资人提供了一个转向商业地产的建议。

“如果有资金,收入却不符合银行的贷款要求,那么可以考虑投资商业地产,无需提供个人收入,只需要看商业租金回报。当然也可以咨询你的理财规划师和股票经纪人,进而去投资低风险的地产基金和蓝筹股。”他说道。

结语

最近,对于银行收缩信贷的忧虑情绪不断延续,在监管机构没有就出台相应指导原则前,借款人每天都会担心自己可能无法获得银行的贷款。

据瑞银预测,澳大利亚皇家委员会的最终报告中可能会出台一些“合理问询”的建议,即要求银行采取措施,对消费者的收入和支出交易数据进行核实,而不是简单的采用一个基准指标。换言之,本已收紧的信贷标准有可能进一步收紧。

而在银行紧缩信贷贷款难批的同时,我们也看到了进入房地产市场另一个好机会。博满金资首席分析师魏睿昊先生表示,从债务角度或债务投资角度来看,这正是进入房地产市场很好的一个机会。

因为需要资金的开发商或者需要贷款的房地产的所有者的数量在增加,但银行收紧信贷政策之后,贷款利率也在增加。为了及时融资并降低贷款成本,非银行贷款机构就会成为补缺口。

因此,魏睿昊建议如果投资人手中有资金的话,那么就可以试着对这些公司进行投资,这样既有挑选的余地,又可以要求得到满意的利率。但重要的一点是,债务投资的资金量往往较大,并且要求比较强的风控能力,因此寻找靠谱的资金池进行投资来优化收益降低风险。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64