2019年寻求上市的公司,谁笑到了最后?

随着2019年的大幕缓缓落下,又到了一年一度的年度总结时间。就资本市场而言,无论中外投资者,IPO(首次公开募股,简称“上市”)这三个字母是一个足够引起投资者兴趣的词。那么,我们就通过本文,先了解一下2019年澳交所(ASX)的IPO表现如何。

根据IPOwatch.com.au的数据显示,2019年,澳交所共出现了66张新面孔。无论是相比2018年的96家,还是过去6年的平均数——89家,都出现了一定程度的下滑。

然而,虽然数量下滑,但是IPO质量却得到明显提升。截止2019年12月31日收盘,在这66只IPO中,上涨41家,平盘3家,下跌22家。与他们的发行价格相比,他们的平均涨幅达到了35.73%,远超大盘(S&P ASX 200)20.27%的年度涨幅,同时相比去年18%的平均跌幅也有了巨大的提升。

就上市时间跨度来看,下半年的表现也明显好于上半年。2019年上半年,ASX上市28家,但在下半年上市38家。5月总理大选前的经济走势不明朗或是造成上半年IPO数量极低的重要因素之一。以总统大选的5月为时间点,那么2019年的前5个月只有19家IPO,而在这之后的7个月中上市公司数量达到了47家。

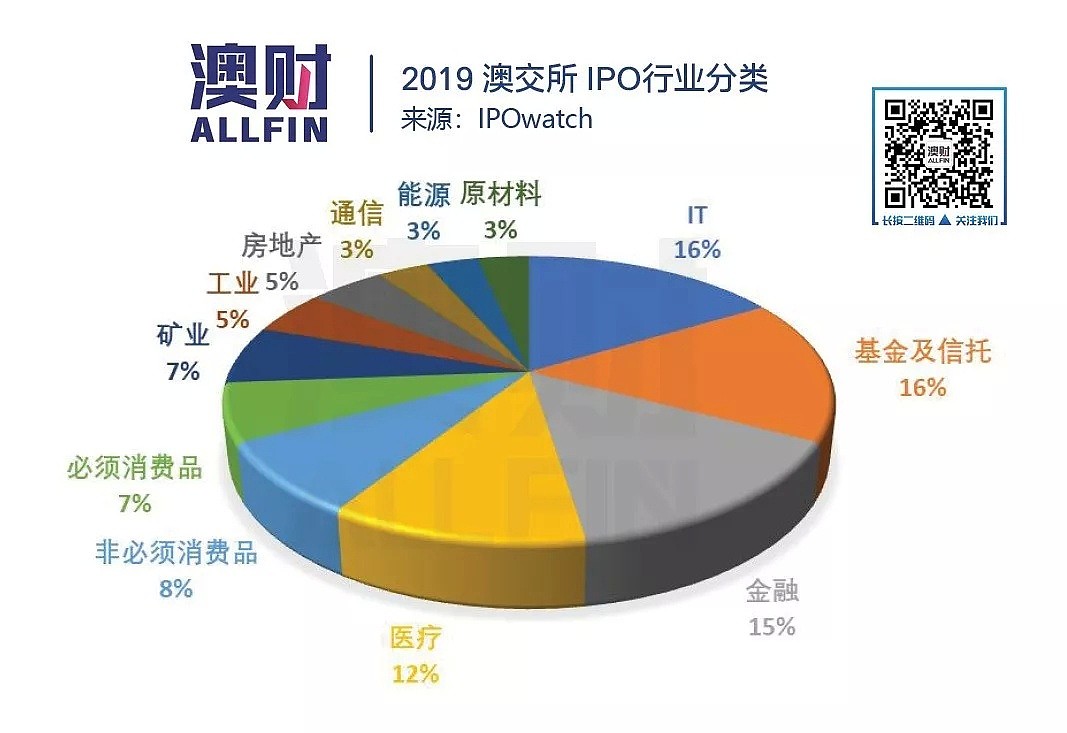

从行业角度看,由下图可知,2019年,来自IT、基金信托和金融这三个行业的IPO占比最大,其次是医疗和消费品。

通过上面表格与去年的行业IPO对比,可以发现最大的变化是矿业公司IPO数量的急剧减少。2018年,共有31家矿业公司成功登陆ASX。得益于全球市场避险情绪和澳元贬值所导致的国际金价大幅上涨,很多之前无人问津的小型金矿商得以在2018年利用较高的价格成功上市。

然而,虽然黄金的牛市一直持续到2019年,但金矿股的上市热潮并没有延续,2019年全年只有4支矿股上市。究其原因,可能有以下两点,一是目前澳洲境内成规模的金矿公司大部分已经在2018年完成上市,二是很多金矿公司目前仍处于早期阶段,距离真正产出黄金还有几年的时间,并不能赶上目前的黄金牛市。

*回报率的时间结点是2019年12月31日

除了矿业,金融业IPO数量的增长也值得我们注意。在过去一年,共有9家金融公司登陆ASX,比2018年(4家)翻了一番还多,其中6家是金融科技公司。在澳洲传统金融机构逐渐式微的今天,更多金融科技公司的上市,表明了资本市场对金融业革新的浓厚兴趣。

*回报率的时间结点是2019年12月31日

“先买后付”热度已过?

既然说到了金融科技,就不得不提近两年ASX上很火的板块——“先买后付”。自板块龙头Afterpay(ASX:APT)登陆澳交所以来,“先买后付”就一直是行业的热点之一。

*回报率的时间结点是2019年12月31日

2019年,ASX总共迎来了3支“先买后付”股票。通过上图可以发现,年初IPO的Splitit表现最好,年内涨幅达到230%,而到了年底,刚刚上市的Openpay却遭遇滑铁卢,上市第一天就破发,目前仍没有回到发行价每股1.6澳元。

另一方面,3只股票的股价都出现了不同程度的回落,其中Splitit从巅峰的每股1.48澳元跌到了现在的每股0.66澳元,跌幅已经超过一半。这样的表现让人不免怀疑,是否“先买后付”的热度即将过去。

而这样的担忧也并非没有原因:首先,目前几家主要的“先买后付”公司,包括龙头Afterpay都尚未实现盈利;其次,自去年以来,龙头Afterpay不断受到澳洲政府的检查,虽然APT屡次化险为夷,但政策上的风险仍让人不免担心;最后就是,近两年不断有新玩家进入该行业,其中不乏传统金融巨头,未来的行业市场竞争将会愈发激烈。

接下来我们来看一下,2019年上市的公司中表现最好的、最差的公司都是哪些:

*回报率的时间结点是2019年12月31日

表格中所列的10支股票既是2019年表现最好的IPO前十名,也是66支IPO中仅有的股价翻倍股票。可以看出,医疗公司(3家)和消费品(3家)占据了其中的半壁江山,而仅有的两只通信行业IPO也都取得了不错的表现。

这其中,Uniti Wireless以超过5倍的涨幅一骑绝尘。Uniti Wireless是一家来自南澳的多元化远程通讯服务公司,公司主要策略是通过收购其他公司不断完善自己的业务条线,从而达到”1+1>2”的协同效果。公司自上市以来完成了多笔收购,包括网络信号公司FuzeNet、 Pivit和LBNco,以及电话通讯公司Fone Dynamics、Call Dynamics 和1300 Australia。

值得注意的是,在收购时,被收购对象的选择财务表现是公司的考量重点,大部分收购被收购对象都已经实现盈利(EBITDA层面)。而这种策略也使得公司的财务表现得到提升,公司目前的折旧摊销息税前利润(EBITDA)已经由负转正。公司市值也从IPO时的3000多万澳币,上升至目前的5亿澳元。

*回报率的时间结点是2019年12月31日

之所以在上面表格中放了11支股票,主要是因为前11支股票中有四只金融类股票,其中3只为金融科技类股票。当然,这并不能表明金融类股票的IPO质量不佳,毕竟涨幅前十名的股票中也有两家金融相关。具体还是要看公司本身,企业的成长性是关键(能否满足并超过预期),公司是“单单卖概念”还是“真的拥有完善的产品和服务”也是重要因素。

除了上述已经上市的公司,今年的资本市场中,还存在着一些没有上市成功的股票。不同于往年,这些公司往往都是市值较大的公司,一些还是行业巨头。

通过下图可以看到,这些未能成功上市的企业来自金融、租赁、零售、教育和地产等不同领域,这表明大型企业IPO“翻车”并不集中于某个行业,而是普遍现象。

这么多大型公司无法成功IPO,其实也跟澳洲本身的市场情绪有一定的关系。相比大盘股,澳洲的IPO投资更多地集中在中小盘股身上,这些中小盘股票往往是一些早期的高增长型的企业,公司利润不一定高,但市盈率通常较高——投资人看的更多的是未来的预期,这就形成并主导了一部分的市场情绪。

一些大型公司上市的时候会受到这样的市场情绪影响,倾向以中小型公司的估值模式为比照,想把自己的估值倍数往这上面靠,但大公司都是比较成熟的企业,他们的估值不应该是20倍、30倍市盈率,可能只有10倍市盈率,这个中间就存在一个严重的错配,投资人当然不会买账。(更多关于大型公司IPO失败的内容,详见:视频|大企业IPO连续翻车,真的是“落花有意,流水无情”?)

结论及未来展望

整体来看,2019年的澳洲IPO市场是“重质不重量”的一年。虽然上市公司的数量大幅减少,但整体表现还是非常好的。另一方面,也侧面说明,在宏观经济形势不好的时候,市场会表现的相对冷静,对公司的甄别也是更加仔细,而这才是“重质不重量”的核心体现。

而顺着这个思路,从宏观层面看,两大经济体的贸易冲突阶段性停火,英国脱欧闹剧的即将谢幕,确实会给2020年的资本市场带来了一个向上的基调。同时,自今年下半年以来,全球各个经济体先后降息,又进入了低利率时代。因此,宏观层面比较利好全球股市,那么对与全球股市相关性极高的澳洲股市而言,自然也会有积极的影响。而这很可能也会为2020年澳洲的IPO市场奠定一个上扬的基调。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64