易方达“双子星”之萧楠:做一个反人性的“躺赢”投资者

他深耕消费领域,用八年时间打造“4倍基”。

他眼光独到,定力非凡,咬定青山不放松,借时间之功,捕获超额收益。

他就是易方达双子星之一的萧楠。

01

风云榜之人物介绍

萧楠,中科大硕士,2006年毕业后就加入易方达,开启了投研生涯。

2012年9月接手易方达消费行业股票,投资经验超过8年。

在易方达,萧楠从消费行业研究员做起,一路成长为易方达投资三部总经理、研究部副总经理。

业绩优异,实现了基金业三大权威奖项的大满贯。

萧楠的投资策略很明确:“通过深度研究,找到高质量增长能力的公司,在低估时买入,获取企业价值增长的长期复利回报。”

在这样的策略下,萧楠投资特征鲜明,长周期集中持有低估值股,保持低换手率。

02

风云战绩

在公募基金界沉浮8年,萧楠经历了完整的牛熊周期,经验丰富,目前共管理6支基金。

除了今年11月刚刚发行的易方达高质量严选三年持有外,其余5支基金的年化收益率均超过了20%,业绩非常出色。

① 易方达消费行业

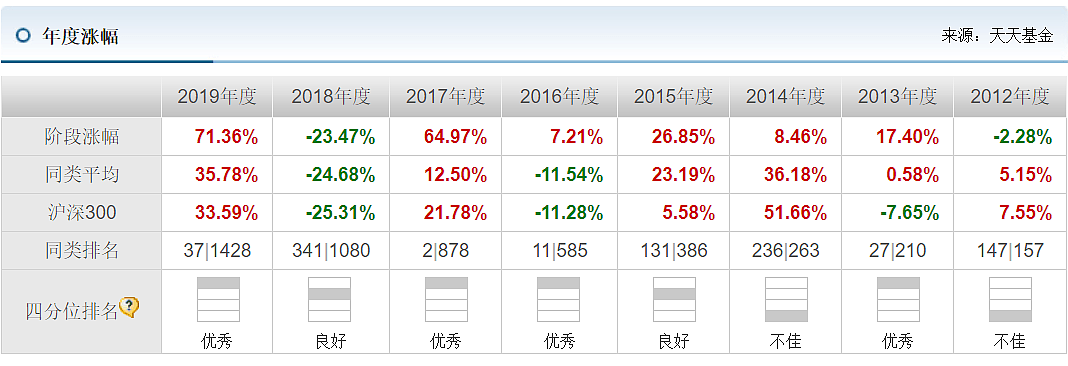

萧楠管理这支基金超过八年,净值从刚接手的0.82上涨到4.664,翻了近5倍,任职回报高达455.90%,年化收益超24%。

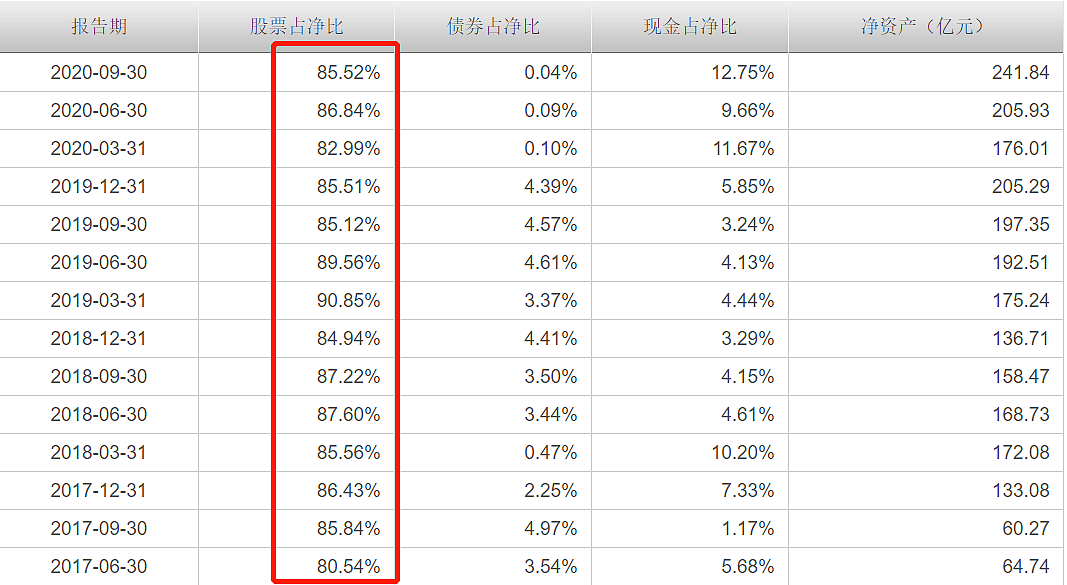

作为一支股票基金,该基金的持股比例常年稳定在85%上下,规模则已超过了240亿,相当可观。

萧楠的持股集中度一直很高,常年稳定在70%上下。

现在的前十大重仓股如下,主要集中在大消费行业,尤其是酒类的比重较高:

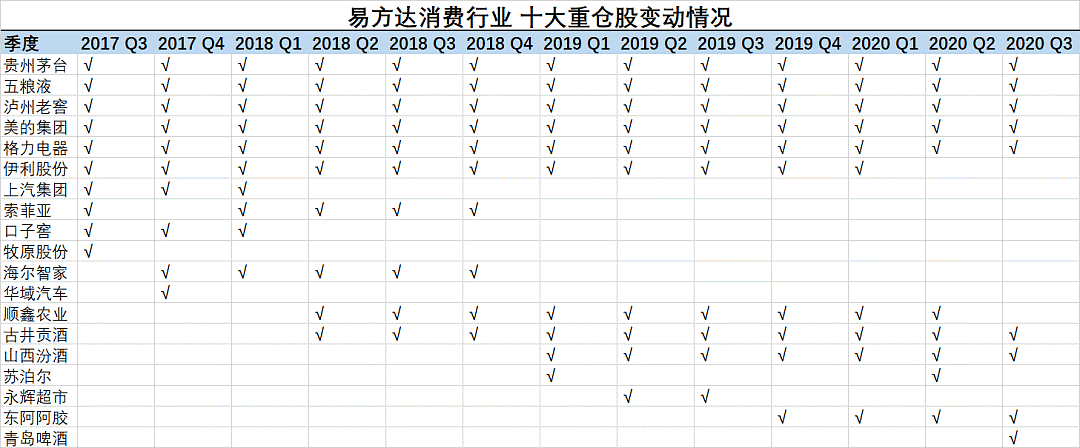

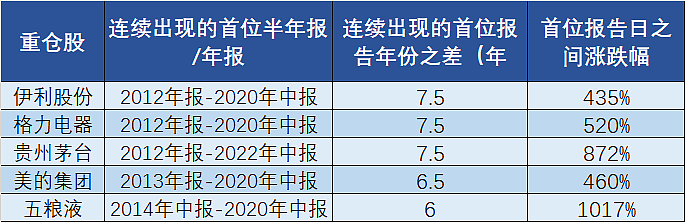

对于看好的公司,萧楠是相当拿得住的,因此换手率并不高,有很多公司都能够拿相当长的时间,多支重仓股都持有了6年以上。

从最近三年来看,他也始终保持这样的风格:

总体来说,在市场好的时候,萧楠往往能够捕获超额收益,攻击性很强,在情况不佳的2016和2018年,萧楠也能够跑赢大盘,回撤也算可圈可点。

② 易方达大健康混合

这是萧楠另一支管理超过3年的基金,目前任职回报在111.50%左右,表现也不错。

现在,这支基金规模不大,在7.25亿左右,前十大重仓股基本上是消费医疗各一半。

另外几支基金,成立时间较短,这里就不多赘述。需要注意,今年新发售的易方达高质量严选三年持有已进入锁定期,无法买卖。

03

投资理念

① “躺赢”不容易

有人说,萧楠是一路“躺赢”,因为他的很多重仓股就是拿着不动。

但其实,做投资,“躺着”要比“反复横跳”难多了。因为反复买卖,追涨杀跌才是顺应人性的,这也就是为什么认可长期投资的人很多,但是真正能拿得住的人有限。

萧楠是认准了就能拿得住的人。在易方达消费行业股票基金为例,从历年中报与年报中来看,多只个股的持仓时间长达6年以上。

持股时间长是萧楠的特点,但不是投资的目的和手段,长期投资带来了超高回报,这才是核心。

萧楠在最近一次的采访中谈起自己的组合:“如果问明天、下周、下个月等短期股价表现,我的答案永远是不知道。如果问更长时间段的表现,比如3-5年,我对选出来的股票很有信心,相信组合能带来很好的收益。”

他更愿意思考一些确定性、长期性的东西,认为价值投资的核心是理解生意,而不是短期投机。

② 投资选股三板斧

对于挑选投资对象,萧楠也有自己的一套方法,具体来说有三个步骤:

第一,会有一个投资清单,通过投资清单筛选公司。避免只冲着某一个点去买公司,因为没有仔细看清楚公司的全貌,而造成永久性损失。

第二,通过这个清单筛选后,会采用一套系统追踪公司的变化,判断投资这个公司的主逻辑是否存在。

第三,还有一个“认知打分卡”。需要始终问自己:是否拥有市场上不知道的认知?有没有超额认知?在重仓股上,一定要构建超额认知。

这样一来,就不会被短期的股价变化影响,也确保做的是基本面投资,而不是投机。

萧楠还很喜欢把自己想象成某公司的管理层、普通员工、供应商、客户,仔细揣摩他们的日常工作、行为逻辑,再结合报表和调研来印证或推翻自己的看法。

在对公司的估值上,萧楠表示:在定价时会更看重定性的部分,尤其是公司的商业模式,不管它属于哪个行业,盈利的模式主要有三种:

一种是“坐地收钱”型,这种公司的长期的自由现金流非常好,盈利能力非常强,有适度的增长,比方高端消费品、互联网、医药公司。

一种是“苦尽甘来”型,这种公司会受困于一个痛点,或者盈利能力不好,或者成长很苦难,但是一旦痛点解决了,就能够有很大的成长,做到赢家通吃或者拿到很大的市场份额。

最后一种是“燃烧自己、照亮别人”,公司投入了大量的研发,做了大量的资本开支,精细化的管理导致成本慢慢降低,给社会提供了效率,但是他的股东没赚到什么钱,主要是让客户赚走了。

他的投资组合里面,大部分是第一种类型,比如说高端白酒,对于“苦尽甘来”型的企业他会做中长期的布局,而自我燃烧型则会努力回避。

③ “不可能三角”

萧楠认为,不存在一个统一标准的好公司,他提出了一个“不可能三角”的概念,理解了这个概念,就更好地理解他的投资核心理念。

他假设存在一个完美公司,这个公司的三个维度都强:

①盈利能力非常强

②增长速度非常快

③自由现金流非常好。

这样一来,这家公司大部分挣到的钱都能揣到股东的腰包里,确实一种非常完美的公司。

但是从长期视角看,它是不存在的,也就是一个“不可能三角”。

因为如果一个公司的生意很赚钱,它的增长速度也非常的快,那么这个公司的经营管理者一定想投入更多的钱去赚更多。所以他可能会去借债,会去向他的股东融资,把所有的钱再投入到新的再生产中间去。这样一来这家公司的自由现金流不会很好。

如果一个公司盈利能力也很强,自由现金流也很好,每年都能沉淀很多钱在账面上面。那就意味着这个公司可能没有太多的发展空间了,要是有发展空间,为什么不把钱投出去呢?公司的增长就会变慢了。

那在这个三角里,不同的投资者有不同的偏好。对萧楠来说,自由现金流和盈利能力这两个指标非常重要。他对现金流极度看重,有时适当地放弃一些对成长的要求。

他认为自由现金流和盈利能力指标特别好的公司,就是高质量的公司,在长期的视角下,它的增长质量不会差。

04

投资的建议和看法

在最近的分享中,萧楠总结了他对后市和投资的看法,下面为大家做一下总结:

1、未来是没有办法预测的,我更偏好老老实实做好投资,只要手上的公司好,长期看就应该能够拿到好的收益。

2、很多人都相信均值回归,就是涨多了要跌,跌多了要涨。但不是所有的股票都是这样的,不能把这个当做金科玉律。

3、大部分人通过信息去投资,然而信息瞬息万变,不及时更新就会陷入误区,但是专业基金经理和专业的团队是基于知识去投资。这两者之间存在很大的区别。

4、不论明年的市场走向如何,我们都会尽量会找一些好的公司。即使遭遇到了熊市,有了短期的损失,我们也相信好的公司能够通过他们独立的个性,在相对较短的时间里走出困境,再创新高。

05

总结

萧楠是一个坚定的价值投资者,比起成长性,他更看重公司的盈利能力和健康的现金流,下面为大家做一下总结:

一,长期主义者。对于看好的公司,萧楠非常拿得住,持仓时间长,集中度高,换手率低,也凭借复利效应捕获了超额收益。

二、完善的投资体系。萧楠对投资对象的选择自有逻辑,确保做的是投资而不是投机。

三、坚定的价值投资者。有时会适当放弃一些对成长性的要求

如果你认同萧楠的投资理念,不妨对他多加关注

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64