指数基金简史:诞生、进化与变形记

1973年,有着华尔街天才之称的约翰·博格遭遇到一场毁灭性打击。

他此前44年的人生堪称教科书版的逆袭,凭借着过人的数学天赋,博格从普林斯顿大学经济学专业毕业。

他关于投资的毕业论文很快引起了惠林顿基金创始人沃尔特·L·摩根的注意,35岁时,博格就已经成为这家公司的接班人,不久之后开始执掌大权。

但他犯了一个致命的错误。

在将惠灵顿与另外一只新成立不久的基金合并后,股市出现暴跌,惠灵顿基金陷入困境,新合伙人突然将博格赶下了台——他被自己公司解除了首席执行官的职位。

这场突如其来的变故让博格深受打击,却间接促成了全球资管巨头先锋集团(目前管理规模逾7.1万亿美元)的诞生,并在这里推出了全球第一只指数基金。

当时他可能不会想到,自己几乎凭借一己之力颠覆了华尔街延续数十年的传统,让指数基金成为一个世纪以来金融业最大的创新之一。

2016年,巴菲特股东信中说:

“如果非要在华尔街给谁立一座雕像,以纪念为普通投资者作出最大贡献的人的话,那么这个人非约翰·博格莫属。因为指数基金的收益远远超过其他投资方式的回报,他是他们的英雄,也是我心目中的英雄。”

从全球来看,被动型投资的规模在去年底已经达到15万亿美元,今年有望史上首次超过主动型投资规模。

这种低成本的投资方式只是简单跟踪市场基准,近乎“愚蠢”,却备受巴菲特推崇,20多年来,这位“股神”一直给散户提供着同样的建议:买一只指数基金就行了。

无论是国内还是国外,我们都能看到指数基金爆发式增长,数量和种类也越来越纷繁复杂,想要搞清楚这场指数革命是如何传播的,又如何改变了市场,我们可能需要把时钟拨回到半个世纪前。

01

成为市场本身

指数基金的诞生离不开三个重要理论基础:随机游走+有效市场+成本理论。

我们先来回想一下传统的基金行业是如何运作的:

普通人把钱交给基金公司打理,基金经理拿着这大笔钱在市场上进行投资,目标是获取超额收益,基金公司把基金交给销售机构,销售机构再加价卖给投资者。

基金公司为了盈利,会收取一部分管理费,销售机构则抽取交易佣金。

因为把控着客户和销售渠道,那个年代的美国,基金的认购/申购费高达5%。

这个数字有多高?假设股市30年的平均年化收益率是10%,光是销售机构就分走了投资者一半的收益。

高费率能持续存在的一个重要原因是,当时的美国正在经历一轮大牛市。

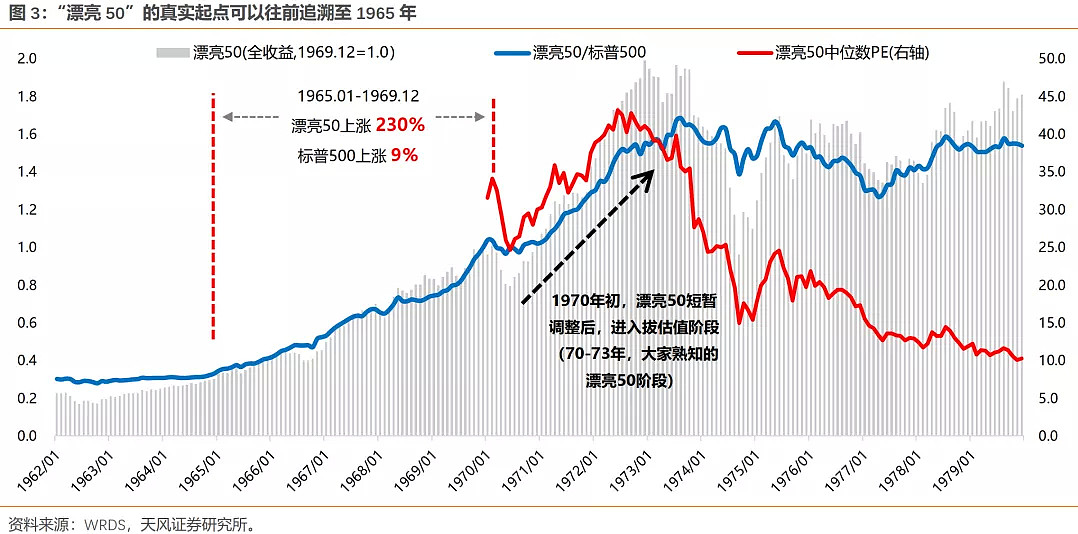

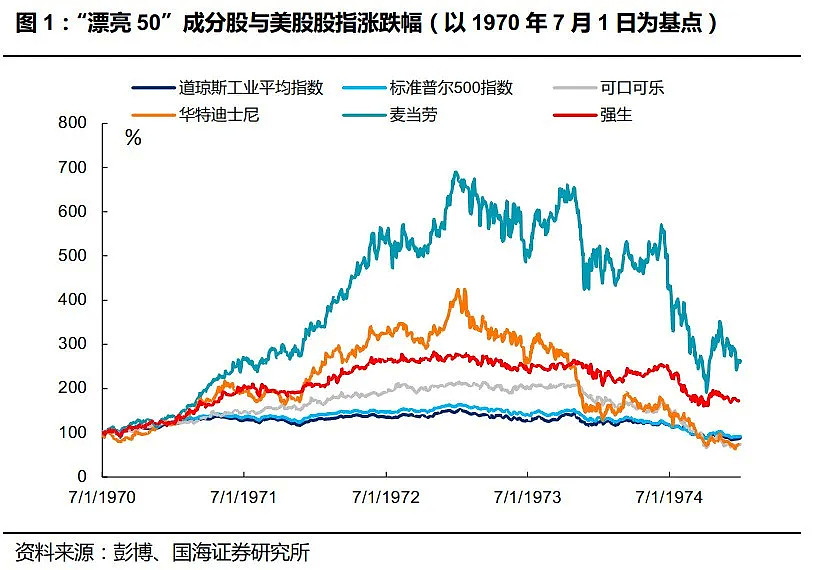

上世纪60年代,以“漂亮50”为主导的行情彻底点燃了市场热情,在被称为“沸腾年代”的投机热潮中,傻子都能成为股神,各种预测市场的方法大行其道,这轮热潮直到1972年才戛然而止。

在此期间,随着电脑对股市数据处理能力的提升,人们逐渐认识到,大多数基金经理的表现实际上并不怎么样。

1945年至1975年,标普500指数的年化收益率为11.3%,同期主动型基金年化收益率仅9.7%。寻根究底的经济学家们开始调查原因,芝加哥大学和麻省理工学院处于这场新生的金融学术革命的中心。

1965年,麻省理工大学经济学家萨缪尔森教授,提出了大名鼎鼎的“随机游走”理论,意思是,股票历史的表现对未来没有影响,股价是随机游走的。

同一年,芝加哥大学著名经济学家尤金•法玛首次提出了更有名的“有效市场”假说,该假说认为,股票充分反映所有已知信息,市场不可被战胜。

这里面隐含了一个简单的数学原理:市场是由投资者组成的,因此普通投资者的表现不可能比市场更优秀,有人超越市场,就必定有人被市场打败。

如果将交易成本和基金经理收取的费用考虑在内,普通投资者的表现实际上会逊于大盘。

既然基金的投资回报率难以跑赢市场,基金的费率就成为了投资者到手收益的核心影响因素。

1975年,查尔斯·埃利斯研究发现,基金成本是影响主动基金收益的重要因素,抵消了股票基金平均20%的收益。这就是“成本理论”。

这三大理论的提出让当时的华尔街大为震惊,既然市场不可预测,也不可能长期战胜,那么最有效的途径,就是成为市场本身。

顺着这个思路,培育指数化产品是必然的选择,一颗引爆全球资产管理行业的核弹已经蓄势待发。

02

指数基金之父

指数基金的“引爆”离不开一位重要推手——约翰·博格,这位意志坚定的金融家将指数投资革命带向了大众,被喻为“指数基金之父”。

在大学期间,博格就对共同基金(即公募基金)表现出强烈的兴趣,1951年他完成了140页的毕业论文《投资公司的经济作用》,这里面提到的一些观点相当有远见,成为后来先锋集团大获成功的关键:

投资收益可以通过降低销售费用和管理费用来实现最大化;

共同基金的市场表现并不会超过市场平均水平。

约翰认为,股票市场很像一个赌场。如同赌场里面的赌徒互相交换筹码,股票市场里面的投资者相互交换股票。

股票市场里面的所有投资者作为一个整体分享股票市场的收益,不多也不少。

不过,当赌场管理员将赌桌上的部分筹码收归自己后,赌徒之间的游戏在被赌场管理员扒掉一层皮后就不再是“零和游戏”,股票市场也一样,投资者在扣除成本之前还可以称得上是一种零和游戏,扣除成本之后,就是负和游戏了。

1976年——在指数出现整整80年后,先锋基金推出了全球第一只以复制、追踪标普 500 为架构的指数型公募基金。约翰·博格将降成本、低费率的理念完美地实践在现实世界中:

因为不需要主动选股,基金管理费可以降到最低,覆盖成本即可;

消灭“中间商赚差价”,给销售机构的费用全部砍掉;

尽可能控制公司内部成本,总部搬到郊区办公,自己只拿对手一半的薪水。

但这个创新产品的发行并不顺利。

“第一指数投资信托基金”(如今更名为先锋500指数基金)成立三个月,只筹集到了区区1100万美元,而募资目标是1.5亿美元,连5000 万美元的底线都没够到。博格曾回忆,“这可能是华尔街历史上最大的失败”。

之后的80多个月里,这只基金一直在净赎回,基金规模不断缩小。要说服投资者把资金投入到只能与市场回报匹配的基金并不容易,所有人想要打败市场,追求“平庸”在当时看来并不光彩。

很多人等着看博格的笑话,他们对指数基金不屑一顾,富达董事长曾说,“我无法相信,大批投资者会满足于仅实现基金平均回报这一最终目标。”

当然,他也是没赶上好时候。20世纪70年代初期,漂亮50泡沫破灭后市场走向萧条,股市下跌了50%,石油危机引发的滞胀以及自1972年开始回升的10年期国债收益率最终演变成压制“漂亮50”估值的重要因素。

从1973年到1982年的十年中,美债收益率从6%飙升到14%,“漂亮50”的估值从最高点43倍大幅回落到9倍。

博格一开始“自砍三刀”的做法引起了行业普遍抵制,断人财路如杀人父母,自然招人恨。

没有机构再愿意销售先锋集团的基金,甚至威胁让客户赎回。

迫于无奈先锋集团只能依靠广告和口碑,自己卖自己家的产品。

但靠着低费率,先锋基金的业绩开始大幅跑赢同业,逐渐被市场认可。

而同行们则被逼着推出“免佣”基金,基金销售机构也受到打击,当时80%的基金销售人员因此失业。

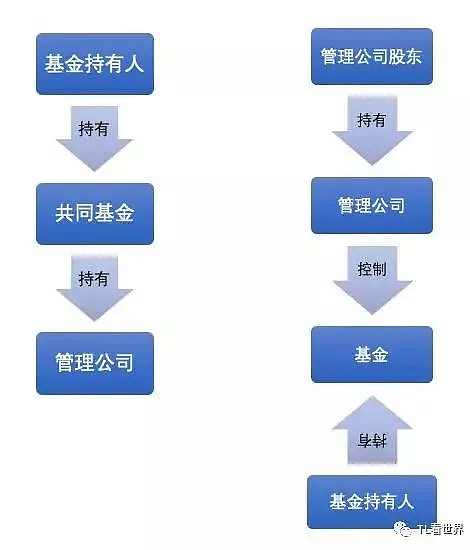

先锋能把费用压的如此之低,原因之一是其独特的组织结构。

约翰·博格的一个大创新在于,先锋基金真正地拥有先锋集团公司,而这些基金又归其投资者所有。

这在当时是非常罕见的模式。

一般的基金由第三方投资管理公司所控制,管理公司股东与基金持有人不同。

而先锋集团是一个真正的、属于基金持有者的公司,以此确保了成本和费用保持在最低水平。

在此之前,基金管理公司都是以营利为目的,收费越高公司收入就越高,这种模式下,基金公司不可能放弃利润最大化的冲动。

但先锋集团却是归旗下基金所有,仅为基金持有人提供投资管理服务,除了基金运作所必须的成本,其余利润全部还给基金。

这有点像于国内的公司制基金,而非契约型基金。

这一模式的推动下,先锋基金旗下产品的平均费率仅有0.11%,远远低于行业平均水平的0.62%(剔除先锋基金,2017年数据)。

指数基金爆发的第一个转折点出现在1982年,美国养老体系改革带来了源源不断的沉淀性资金,加上美联储降息等一系列因素,美股走出低谷,迎来了长达18年的大牛市。

1976年底,先锋这只基金的规模仍然只有1400万美元。

但在1982年,它突破了1亿美元。到1988年,基金规模达到10亿美元。

到1996年,这一数字突破了100亿美元。

如今管理规模逾7000亿美元。

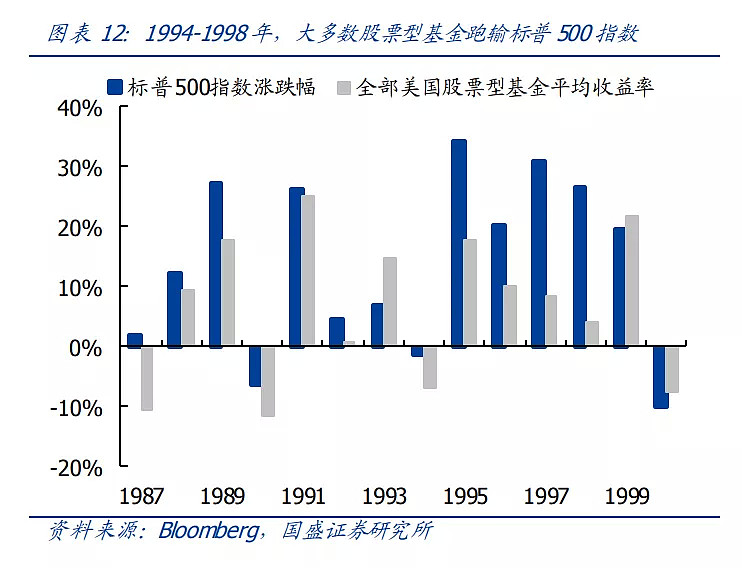

1994年到 1998 年这关键的五年时间里,指数基金连续跑赢标普500指数,更是将主动基金远远抛在身后。

1995年标普500指数上涨34%,跑赢市场91%的股票基金;1996年标普500指数上涨20%,又一次跑赢88%的股票基金。

1997年,标普500指数再次大涨31%,更是只剩不到5%的股票基金能够跑赢指数。

1998年,标普500指数再涨27%,再次跑赢90%的股票基金。

这印证了一个规律,在超级大牛市中,主动基金往往很难跑赢指数,这点在A股也同样适用。至此之后,指数基金才算真正走入大众视野。

03

指数革命2.0

1992年一个阳光明媚的清晨,内特•莫斯特带着一个疯狂的想法找到约翰·博格,希望能重振他所任职的美国证券交易所。

谁也不知道,博格当即驳回的这一提议,最终会成为现代金融的游戏规则改变者。

在太平洋商品交易所工作时,莫斯特观察到一个现象,大宗商品的交易员买卖的是仓单,而不是真实的石油或者黄金。

打个比方,只要你把商品存储在仓库里,你就会得到一张仓库收据(仓单),你可以用这张收据进行融资或交易,因为你并不想来回移动这些笨重的商品,所以商品放在仓库不动,买入或者卖出仓单就可以了。

这就是商品被金融化的第一步。

场外的指数基金能变得像仓单一样方便交易,源于1987年的美股股灾。

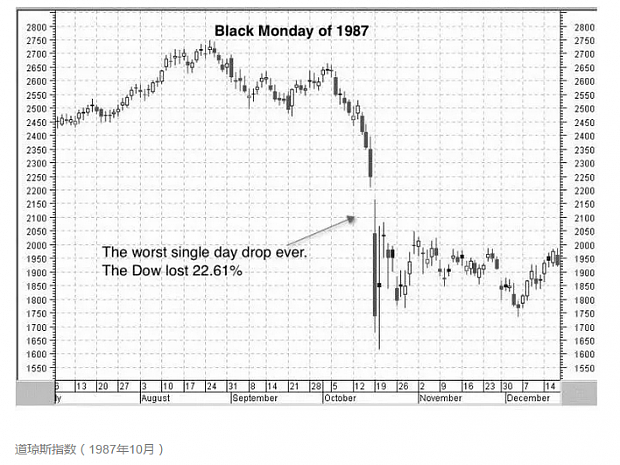

1987年10月19日,美股爆发了史上最严重的崩盘,道指暴跌22.6%,这是美股有史以来最大的单日跌幅,其对股市造成的伤害比大萧条时期还要严重。

在后来的反思中,美国证券交易委员会(SEC)意识到,指数中股票的自动买卖盘是导致股市暴跌的部分原因,为了解决市场中市值流动性不足的问题,迫切地需要一种简单可靠、对冲股票组合风险的交易机制,于是监管方公开邀请投资行业设计一种买卖一篮子股票的创新产品。

最终在1993年1月,ETF基金横空出世。

莫斯特设想了一种结构,能让一篮子股票像商品仓单一样在股市里即时交易。

简单来说,ETF基金可以在场外向基金公司进行申赎,只不过申购的时候,你需要拿出一篮子对应的股票,赎回的时候,拿到手的也是一篮子股票。

一份ETF基金,就是这一篮子股票的仓单,因为高度标准化,有了这张仓单你就可以在交易所实时买入卖出,极大提高了交易效率。

不过,第一只ETF产品却并非诞生于美国本土。

1990年,加拿大多伦多证券交易所推出了世界上第一只ETF指数参与份额(TIPs)。

直到1993年,美国的第一只ETF——标准普尔存托凭证(SPDRs,也被称为蜘蛛)诞生,其后ETF在美国获得迅速发展。

SPDR如今已经是一只规模达到3000亿美元的庞然大物,也是这个星球上交易量最大的股票证券产品。这还只是ETF市场的冰山一角。

截至2020年底,经过27年的发展,全球共有超过6000只追踪特定行业、商品和地区的ETF,总规模超过7.7万亿美元,而传统指数基金只有3196只。

与指数基金相比,ETF正在从根本上重塑投资行业。

它的标准化和可交易性意味着,从机构投资者到普通散户,任何人都可以将此作为配置全球市场的工具。

不过约翰·博格并不喜欢ETF,这种可以频繁交易的工具与他的投资理念背道而驰。

直到他离开先锋,公司才推出第一只ETF基金,时间比SPDR晚了整整八年。

博格曾被问道:“如果你不能把任何一分钱传给你的子孙后代,但是可以传给他们一些投资基本原则,你会告诉他们什么?”他提到很关键的一点:不要交易。

什么都不要做,一直拿着你的指数基金,放在那里!不管发生什么事,一直持有不动。

但ETF交易起来实在太方便了。传统的指数基金是与基金公司交易,统一在收盘时成交,按照基金公司每日计算的基金净值来申赎,交易频率是比较低的。

ETF却可以在任何交易时间买进或卖出,就像股票一样。

这也大大刺激了投资者的交易频率,而更多的交易就意味着更多的费用。

博格曾写道,从年化换手率来看,股票的换手率为120%,而ETF高达880%。

即便是“指数基金之父”,也难以阻挡ETF的爆发,如果说指数基金是第一代产品,那么ETF就是这场革命的2.0版本。革命还在朝着3.0进发。

在市场有效理论与经典价值投资理念的融合理念下,将更多长期有效的主动因子注入的SmartBeta ETF相继面世。

只要人类还“贪婪”,这场进化史就不会结束。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64