提案:放弃中国籍入外籍或被征税,加拿大华人双国籍被拒登机(组图)

近日,随着中国两会的召开,不少围绕居民身份的提案再次被举出。其中,为规避税收漏洞,中国可能会开始征收“弃籍税”。一旦完善“弃籍税”+海内外税务信息交互,加拿大、美国乃至全球华人都会受到影响。与此同时,不断延长的疫情期更令那些暂持双国籍身份者受到限制,几乎无法正常入境中国。可见当相关要求趋于正规化以后,海外华人已不被允许钻任何的法律漏洞。

一直以来,海外华人如果想要加入外国国籍,硬性规定就是放弃中国国籍。而现有移民规定显示:更改国籍时,华人可以将自己的资产和财富转移到国外。

但这其中可能会出现一些为逃税而肆意更改国籍的情况。因此,今年最新的人民代表大会上,一位人大代表陈晶莹提出了修改税收规定,增加“弃籍税”的提案。

陈晶莹接受采访时表示:鉴于目前中国针对富豪移民的税收征管漏洞及部分富豪移民逃税后仍在国内赚钱的现象,建议修订《企业所得税法》和《个人所得税法》,在弃籍者的税收清缴、个税征管和征管流程等方面加以完善。

图源:新浪微博

陈晶莹认为,为转移资产而移民的中国富豪应受到严格限制。而且与发达国家相比,中国针对富豪移民的税收征管的确存在极大漏洞。

陈晶莹强调,“弃籍税”并非是一个独立的税种,它应该被定义为一种新的税收制度。这个制度之下,对放弃既有国籍者(包括企业和个人)应做出一系列征税安排,其核心价值仍在于保护国家税收主权。

所以,“弃籍税”又该如何规定呢?中国专家建议借鉴西方国家,比如说美国的《个人所得税法》加强弃籍者的税收清缴,以及德国的强化弃籍税实施的事中、事后的个税征管。

未来,弃籍税的征收或许会采用这种方式:如果中国公民退出中国国籍,退籍时的所有财产都将视为以公允价出售,包括房产、股票、股权、债券、个人物品如汽车等,而为之产生的收益或者亏损,都需缴纳个人所得税。除了征收弃籍税之外,专家还建议要加强CRS国际税务信息交互系统的信息收集功能。目的是了解中国公民在海外金融账户的数据以及在海外的收入信息。其重点在于打击“移民+离岸信托”中的逃税行为。

图源:新浪微博

无论如何,对于想要以移民方式避税的海外华人而言,“弃籍税”的出台无疑打消了他们所有逃税的念头。另外一点就是CRS全球税务信息交互系统,它的存在可以让居住海外的华人收入变得透明。海外收入、国内收入都会被两方的税务机构了解的一清二楚,两头避税已经是不可能的事情。合法缴税是每个纳税人应尽的义务,偷税漏税之后唯有面对法律的制裁。

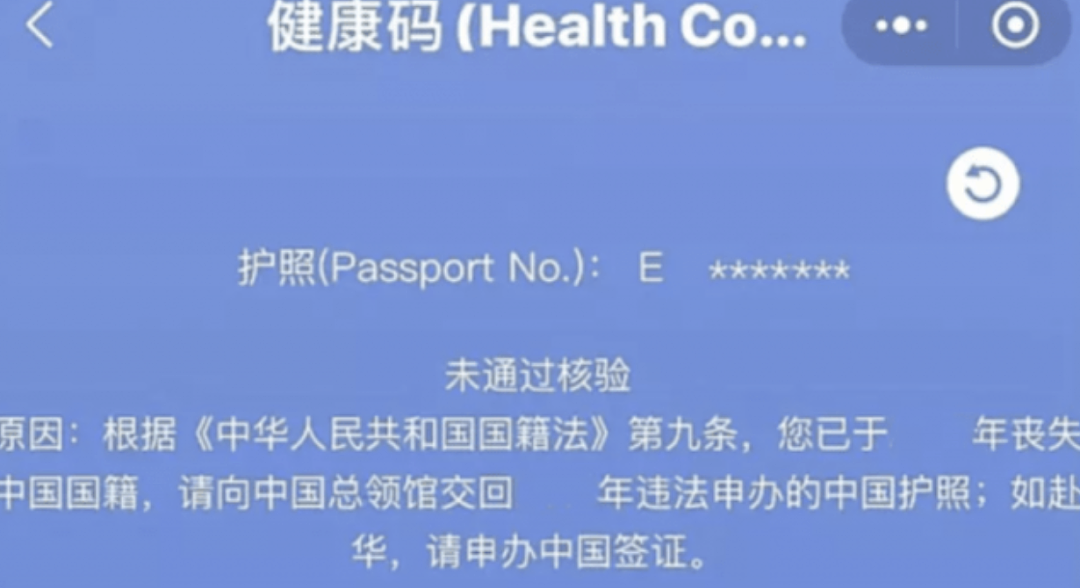

除税收制度收紧以为,海外华人今后也不可能再利用双国籍身份入境。例如2020年疫情暴发之初,曾有一位加拿大华人陈先生(化名)担忧疫情失控,而在除夕前从中国经美国赶回了自己的第二国籍所在地——加拿大。

然而,这一走就是2年。仍在中国的父母已经是许久未见,于是在今年疫情好转了的春节,他便想要回国陪父母过节。不过,陈先生的身份却成了一大问题。因为此前,他一直都将自己的第二国国籍隐瞒。而在国内依旧用中国国籍身份经商,以省去许多不便。

孰料疫情期间,双国籍身份被彻底暴露。陈先生表示:“之前的操作是在入境中国的时候使用中国护照,但在返回加拿大的时候就换成加拿大护照,只是在出境中国时仍用中国护照,这样一直都没有被查出我有两本护照的事情。”

去年年初,疫情有所好转,中国开放了返华航班,然而政策要求乘机人必须要提供本地居留证明以及核酸报告。这让陈先生很是为难,而身边的朋友都通过提交医保卡或驾照作为本地居留证明,成功地申请到了返华的登机绿码。

但当陈先生在去年6月提交驾照和核酸检测时,突然将本应该上传的中国护照上传成了加强版驾照EDL(Enhanced Driver’s License)。结果,中国驻加拿大领事馆发现其隐瞒双国籍的事实,拒绝发放登机绿码。

图源:新浪微博采访截图

陈先生至今仍因双国籍一事,而无法返回国内与家人团聚。可见今后在双国籍这一问题上,海外华人完全不能心存侥幸。

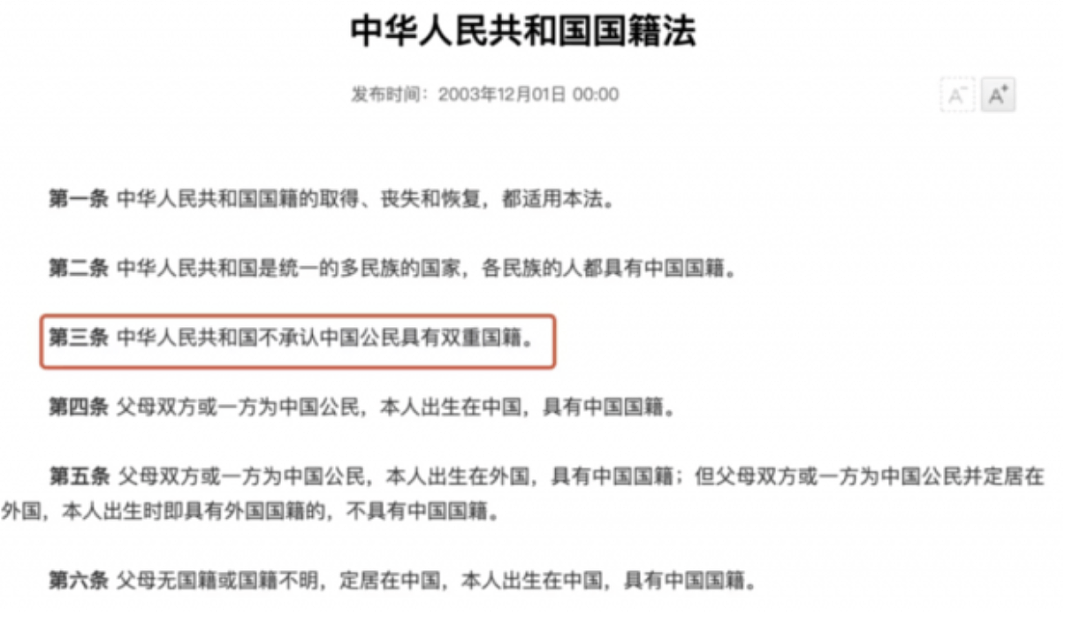

《中华人民共和国国籍法》规定:定居外国的中国公民,自愿加入或取得外国国籍的,即自动丧失中国国籍。如果海外华人持有“双国籍”,且没有将中国户籍注销,那么将会被暂时禁止出境,只有在返回原居住地注销了中国户籍之后才可出境,严重者或将面临法律责任。

图源:中国新闻网

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64