每年多赚10倍!这条新能源细分赛道让外资和首富“抢破头”(组图)

澳洲首富Mike Cannon Brookes与矿业大亨Andrew Forrest两人翻脸导致新能源出口公司Sun Cables破产的事情已经是世人皆知。首富执念于通过海底电缆向东南亚输电,而Forrest则力推液化氢船运出口的方式。

目前公司资本重组流程中的第一轮竞标流程已经结束,双方的表态依然没有丝毫退让的态度。让人不禁想问:这家公司到底有什么“魔力”,能让首富们争夺得如此激烈?

经过澳财投研团队的分析,发现这家海底电缆能源出口商目前最吸引人的点并不是所谓的能源出口,而是其最基础的核心资产:位于北领地的光伏发电厂。

图:Sun Cables北领地光伏发电厂

新能源发电厂在当前市场环境下三个令人瞩目的特点:

低运营维护成本,高盈利能力

受益抗通胀,与主流风险资产收益相关性低,帮助投资人分散风险

低融资成本,有助于在高利率环境下快速扩大规模

而光伏发电是当前新能源发电行业最成熟的技术代表。本文将主要通过深度分析澳洲本地的光伏产业链来帮助投资者理解该行业的盈利能力,并且梳理出澳洲本地有哪些投资机会。

1

光伏发电厂究竟有多受欢迎?

大家平时可能经常在澳洲新闻上看到新能源相关基建设施投资或是建设的消息,但因为这些资产没有上市,信息透明度较差,所以普通投资者或许不太理解这个产业是如何运作的,背后的大老板又是谁。

澳财投研团队整理出了除Sun Cables项目之外,澳洲前五大光伏发电厂背后的投资人情况。

如下图所示,我们可以看到嗅觉灵敏的外国资本早就开始大量布局澳洲光伏发电产业,当前在该领域的渗透程度极高,前五大规模的项目竟没有一家是澳洲公司自有的。

其中我们可以看到,许多传统能源供应商的影子,包括法国电力公司、菲律宾Ayala、德国莱茵集团等都是世界上非常知名的传统电力供应企业,这些公司都在近年来ESG的大趋势下积极寻求转型。

那么这些光伏发电厂到底有多赚钱,才让这些“躺着赚钱”的公用事业公司走出自己的舒适圈呢?本文将用两个案例来解答这个问题。

澳财投研团队将在3月29日举行的澳洲新能源研究报告线上分享会,如果您对新能源投资感兴趣,请扫码图中二维码报名参与。

报告目录一览:

Part 1: 新能源发电产业概况

Part 2: 电网基建升级与挑战

Part 3: 储能产业现状与案例分析

Part 4: 新能源汽车配套产业解析

2

光伏发电的盈利能力分析

案例分析1:

Spark Infrastructure旗下

Bomen Solar Farm

当前澳洲上市资产中已经基本看不到成规模运作的光伏发电厂的影子,高质量的发电项目早已被大型资本收购。为了研究这些发电厂的商业模式和盈利能力,我们可以从澳洲一家大型基建公司Spark Infrastructure相关的收购案中看出一二。

图/公司官网

图/公司官网

Spark Infrastructure是一家前ASX上市的大型基建企业,旗下的主要业务是Victoria Power Networks、 SA Power Networks、TransGrid的电网运营,是维州、新州、南澳和首都地区的主要电力基建企业。

该公司在2019年首次通过收购将新能源发电囊括进了自身的业务版图,收购的对象是一家名不见经传的光伏发电厂Bomen Solar Farm。收购后光伏发电厂刚刚投入运营一年,Spark Infrastructure就被美国私募巨头KKR以37亿美元的估值收购退市(收购价高出当时股价20%以上)。因此我们能够获得仅有该光伏发电厂一年的财务数据。

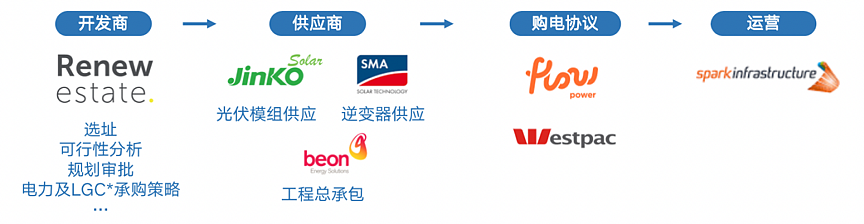

首先我们深度挖掘了Bomen Solar Farm的上下游情况。发现除了开发与运营,该项目首先由澳洲本地系能源项目开发商Renew estate进行前期的开发准备工作。

而最重要的硬件方面,选定了中国的晶科太阳能供应光伏模组,德国的SMA供应逆变器,以及本地工程队beon energy solutions(香港长江实业为主要控股股东)进行施工。

在项目竣工后,与澳洲本地能源分销商flow power以及如Westpac这类具有减排需求的大型企业签订购电协议(PPA),并由Spark Infrastructure进行运营及维护工作。

在Bomen Solar Farm投入运营后的第一年,营收就达到了1350万澳元,EBITDA利润率高达85%。这些离不开Spark Infrastructure自身庞大的规模效应,统一的电网管理大大降低了该发电厂的日常运维成本。

需要注意的是,PPA一般来说是持续数年的固定价格的电力销售合同,而通过PPA没有卖完的电力会以实时价格卖给国家电网NEM。

值得注意的是,Bomen Solar Farm之前的购电协议签订时间是2020年,当时新州的电力价格大部分在20-50澳元的区间内;而2022年电力荒时电价长期维持在300澳元的电力上限,而2023年电价维持在100澳元左右。

因此,在新能源发电项目没有发电原材料成本上升顾虑的基础上,更晚签订的PPA或是直接向电网出售其实是更赚钱的选择,如果在2022年签订了PPA或是直接卖向NEM可以获得之前10倍以上的收入。

虽然我们没有该发电厂之后的财务数据,但可以想象该发电厂几乎是一个“躺赚钱”的状态。

作为对比,传统电力公司,比如澳洲最有代表性的Origin,在2022年的EBITDA利润率仅为15%左右。这也就难怪这些公司对新能源转型趋之若鹜了。

案例分析2:

Neoen

因为财务数据透明,以发电功率排名第二的Western Downs Green Power Hub背后的投资人Neoen作为例子,其实更能说明新能源发电的优势。

该公司是法国纯可再生能源生产商,业务主要为太阳能、风能发电及电池储能。这家公司虽然在法国上市,但公司有49%的业务是在澳洲落地。

想必很多读者对这家公司不陌生,Neoen曾多次登上澳洲媒体的版面,在澳洲电池储能相关的话题中频繁出现,其中2021年起火的维多利亚州特斯拉Megapack电池的运营商就是Neoen。

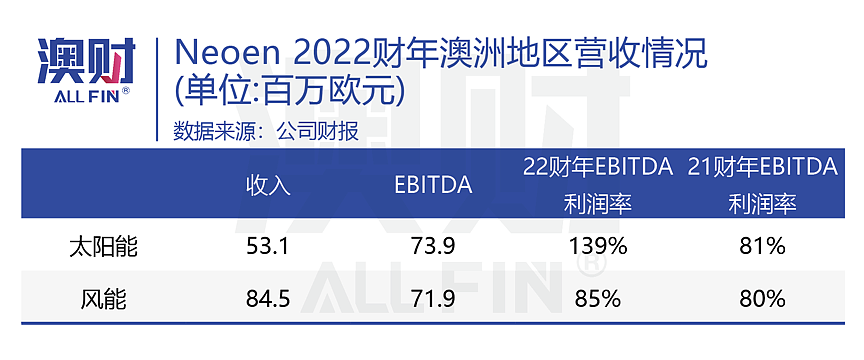

但一处电池起火并不会影响这家公司庞大的新能源发电业务的盈利能力,从公司财报中我们可以看到,各项业务的利润率水平非常高。并且因为发电原料没有成本的原因,在高通胀高利率环境笼罩下,2022财年EBITDA利润率不降反升。(如下图)

一般来说,太阳能与风能业务保持在80%以上的EBITDA水平(太阳能业务本财年因一些项目进度出现问题,收到了大量的补偿款,所以将EBITDA利润率推升至139%,一般来说会稍高于风能)。

因为该公司太阳能和风能主要的电力销售都是通过与大型公司签订PPA的形式进行,仅有少部分享受到了高电价带来的福利,所以EBITDA利率润仅有小幅度的提升。

除高利润率之外,我们还能从该公司的运营中看到成本控制的成功。通过拆解公司整体的运营成本,可以发现主要包括员工工资支出与外部支出(External Charges)两方面。

从公司已经投入运营的发电站总功率来看,发电规模有了16%的提升。可反观外部支出中核心的维护成本,从2021年占收入7.8%的水平,降至了7.1%,员工资支出更是降低了12%。

从这里可以非常明显地看出,新能源发电业务抗通胀的优势:新能源电厂在有一定规模效应的情况下,燃料成本和人工成本都很有限,受通胀影响偏低,特别是对大宗商品价格的敏感度低。

3

新能源独特的成本优势:低融资成本

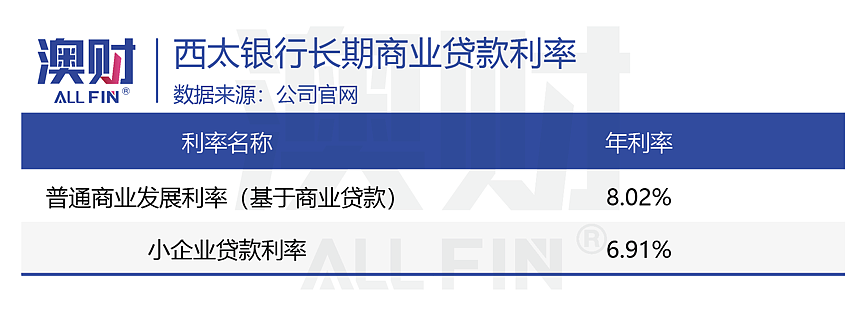

新能源发电公司为了扩大规模,需要不断进行新项目的融资。在澳洲加息后,普通的商业融资利率已经非常高,以Westpac为例,普通的商业贷款基准利率已经高达8%以上。

但新能源发电行业则非常特殊,因为ESG的属性被政策所支持,因此可以通过发行绿债获得较普通商业公司更低的商业贷款利率。

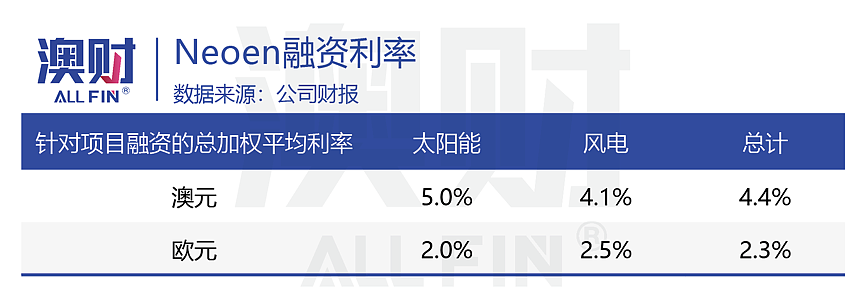

其中,澳元的利率一般在4%-5%之间,而欧洲因为加息较缓慢,公司发行的欧元债券利率还保持在3%以下水平。

澳财投研观点

近年,以光伏为代表的新能源发电产业在澳洲蓬勃发展,而大宗商品价格的上涨和澳洲的高电价更是加速了这一进程。

新能源中,特别是光伏发电厂运营项目已经发展得非常成熟。在高通胀、高利率的背景下,高收益、抗通胀、低融资成本的特质让其在市场中十分抢手。因为机构的大量收购,当前在澳洲已经很少有能在公开市场对此类资产进行投资的渠道。

但光伏并不是新能源中唯一的赛道,澳洲本地在其他新能源领域仍有等待被开发的投资机会。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64