高盛:终结AI芯片短缺,CoWoS放量是关键,台积电是核心(组图)

随着AI、高性能计算等新兴技术的驱动,晶圆代工产业先进制程的重要性日益凸显,台积电依然保持着晶圆代工领域的绝对优势,稳坐行业头把交椅。

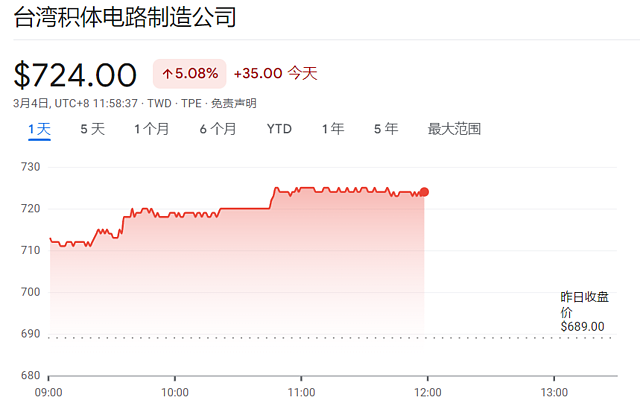

3月4日周一,在AI芯片需求旺盛的带动下,台积电在台股一度涨超5%至725元新台币,市值升至18.8万亿新台币,创历史新高。上周五,美股市场台积电收涨4.06%报133.9美元,逼近历史最高位。

AI芯片供不应求的情况持续至今,高盛认为,短期内解决AI芯片短缺最直接的方法就是增加CoWoS产能,而台积电是其中的核心。

高盛分析师Bruce Lu领导的团队在最新发布的报告中指出,CoWoS(Chip on Wafer on Substrate)封装技术的产能成为过去一年制约AI芯片供应的最大瓶颈,也是2024年AI芯片需求能否被满足的关键。

1月18日,台积电CEO魏哲家在台积电法说会上谈及先进封装议题时指出,AI芯片先进封装需求持续强劲,目前情况仍是产能无法应对客户强劲需求,供不应求状况可能延续到2025年。台积电今年持续扩充先进封装产能,今年先进封装产能规划倍增,仍是供不应求,预估2025年持续扩充产能。

高盛认为,台积电的代工模式仍是提高AI芯片产能最高效的方式,鉴于代工企业在成本优化和运营效率方面的优势,与建造专门满足AI芯片需求的自有工厂相比,是更为现实的解决方案。

高盛直言,目前AI芯片供应短缺主要是英伟达H100芯片的短缺问题,其采用台积电4nm节点制造,并需要用到CoWoS封装,而先进制程工艺的产能并非芯片供应问题的关键,CoWoS的产能限制才是造成芯片供应不足的重要原因,基于对台积电CoWoS扩充计划的估计,在2024年第三季度产能或许会显著增长:

当前H100芯片的需求实际上仅占台积电5nm节点产能的10%左右,如果台积电将其100%的N5产能用于生产H100芯片,H100 产能可立即提高十倍,目前的先进制成晶圆产能并不是近期供给问题的关键。

在我们看来,当前的瓶颈主要是由于CoWoS产能限制所致。当前的CoWoS产能(16kwpm)远小于N5晶圆产能(125kwpm)。随着AI需求从2023年开始出现,CoWoS设备供应商需要时间增加他们的产能以满足激增的AI需求,而台积电仅需1.5-1.8亿美元的资本投资即可将其当前的CoWoS产能翻倍。

增加CoWoS产能是短期内解决AI芯片短缺的直接方案

增加CoWoS产能是短期内解决AI芯片短缺的直接方案

高盛认为,对AI芯片的需求会随着成本下降而动态变化,一般来说需求和成本通常存在反比关系,当成本上升时,需求将趋于下降,而当需求与成本同步攀升时,行业会寻求降低成本来满足不断增长的需求,AI行业也不会例外:

当前在成本居高不下的情况下,对AI的需求也迅速上升,AI服务器的成本比普通服务器高出7-30倍以上。因而在考虑建设多个晶圆厂以应对强劲的AI需求时,我们认为必须仔细研究实际需求的动态。

毫无疑问,目前对AI芯片的需求与现有成本结构密切相关,关键因素包括:1)1TOPS(每秒进行1万亿次操作)的成本——也就是AI芯片的计算性能,2)芯片的成本——这与售价相关。由于AI开发仍处于初期阶段,未来几年随着技术迁移、芯片设计和性能改进,成本下降曲线可能会显著下降,芯片的成本未来可能会大幅降低。

此外,用于边缘AI的神经形态芯片问世(基于脉冲神经网络SNN)也会增加评估未来芯片需求和相关成本问题的复杂性,对我们来说,通过了解AI相关容量和成本的变化,识别未来和长期的“真实AI芯片需求”至关重要。

高盛判断,目前对于AI芯片的生产来说,先进制程工艺的产能(如台积电的5nm节点)不是限制因素,目前主要的限制因素是CoWoS(把芯片堆栈起来且封装于基板上)的产能:

CoWoS是指把芯片堆栈起来,并且封装于基板上。可以减少芯片所需要的空间,也能达到减少功耗和成本的益处。其中,又可分成2.5D水平堆栈(最为人知的就是台积电的CoWoS)、3D垂直堆栈版本,将不同的处理器、内存等多种芯片模块层层堆栈,做成小芯片(Chiplet)。因为其主要应用的就是在先进制程上,所以又称为先进封装。

在我们看来,当前的瓶颈主要是由于CoWoS产能受限。当前的CoWoS产能(16kwpm)远小于N5晶圆产能(125kwpm)。随着AI芯片需求自2023年开始激增,CoWoS供应商正在逐步扩充产能以满足需求。

因此,我们认为,从行业参与者的角度来看,投资CoWoS将成为当前阶段解决AI芯片短缺问题的关键点。基于我们目前对台积电CoWoS产能扩充的估计,假设台积电全部CoWoS产能都用于H100芯片制造,预计在2023年、2024年和2025年,台积电一年能够生产的H100芯片产量分别为360万片、760万片和1100万片。

如果台积电的全部N5工艺产能100%用于生产H100芯片,那么在不考虑其他变化的情况下,预计在2023年、2024年和2025年,台积电能生产的H100芯片的年产量分别为3600万片、3750万片和4310万片。

高盛总结称,提高CoWoS产能是满足AI芯片需求激增的首要解决方案,提高 CoWoS 产能是现阶段提高人工智能芯片产量的最快、最直接的方法,与先进制成节点(即5nm/3nm 节点)产能扩张相比,CoWoS 的资本密集度要小得多:

提升CoWoS产能是满足激增的AI需求的首要任务。根据台积电的前景展望,该公司计划在2024年将其CoWoS产能翻倍,约30亿美元的资本支出(总资本支出指导30亿美元的10%)将用于先进封装/掩模/其他方面的扩张。

假设30亿美元资本支出中有50-60%用于CoWoS扩展(增加约15kwpm),每增加10k晶圆的CoWoS扩展所需的资本密集度仅约为1.0-1.2亿美元的资本支出,这远低于5nm/3nm晶圆的资本密集度,后者每增加10k晶圆产能需2.5亿/3.5亿美元。

这意味着,台积电仅需1.5-1.8亿美元的资本投资即可将其当前的CoWoS产能翻倍(根据我们的估计,从2023年底的约15-16kwpm增加到2024年底的约30kwpm);150-180亿美元的资本支出将产能增加到150kwpm(约为当前水平的10倍)。

代工业务模式仍是满足AI芯片需求的最佳选择

代工业务模式仍是满足AI芯片需求的最佳选择

高盛认为,当前行业希望优化资源配置来满足人工智能的长期需求,除了提高CoWoS产能以解决人工智能芯片需求短期激增的问题外,从长远角度来看,该行业可能还需要更多的晶圆产能,未来将面临两个关键选择:1) 建立专门满足AI产能需求的自有工厂;2) 与现有的代工企业(如台积电、英特尔等)合作扩大产能。代工业务模式仍是扩大产能的最有效方式:

我们认为,从方案一看,如果建造完全专用于AI需求的新晶圆厂,芯片的成本可能会进一步上升,考虑到行业中每2-3年就会进行一次节点迁移的先例,折旧费用是芯片生产成本中的关键元素。折旧费用通常占台积电芯片制造成本结构的50-60%,是关键的盈利因素。

考虑到节点迁移周期,为了追求更高的芯片性能、功耗和更高的晶体管密度,这意味着2-3年前为AI构建的产能可能需要淘汰。因此,如果资本支出折旧周期从当前的5-6年缩短到2-3年,预计晶圆厂将面临大的成本负担,每年折旧负担的增加。

此外,由于持续的芯片迁移,需要持续的再投资,而且已经建造的产能可能每2-3年就需要淘汰或低利用。因此,建造仅用于AI需求的新晶圆厂可能会进一步增加芯片的总成本。此外,为了确定不同年份需要建设哪种节点产能,需要考虑潜在的降低成本的颠覆性解决方案(例如,神经形态芯片)以及AI芯片对晶体管需求的演变,所有这些都将增加更多的复杂性。

高盛指出,代工业务模式仍是扩大产能最高效的方式。考虑到代工厂在成本优化和运营效率方面的优势,以及AI领域快速发展的背景,第二个选项——代工业务模式,是一个更现实的解决方案:

通过采用代工业务模式,公司可以避免与建设、拥有和运营晶圆厂相关的高成本。代工厂服务于多个客户,这允许公司与其他代工客户共享并减少整体成本负担,如固定成本(即折旧、制造管理费用)。

此外,代工业务模式还提供了更好的灵活性和可扩展性。公司可以通过与代工厂合作来扩展其生产需求。这些代工厂管理产能规划,保持其工厂以更高的产能运行。此外,考虑到每2-3年的技术迁移,过去几年建立的产能在公司迁移到使用更先进的处理技术时,面临的产能利用率较低的风险较小,因为旧产能会被其他客户的其他需求填补。总的来说,我们认为代工业务模式仍是满足激增的AI芯片需求最高效的方式。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64