唐林:关于2017年土地税(NSW)解读

土地税(NSW)解读(一)

谁需要支付?

如果你在截至12月31日午夜拥有不是作为你的主要居所(你的家)的任何房产(包括度假屋或单元),你可能有义务支付土地税。包括任何不能带来任何收入的房产。

某些王室或地方政府的承租人被视为是其所承租土地的所有人,也有义务支付土地税。

应缴纳的土地税金额取决于你享有所有权或有其他利益的任何应税土地的合并价值,除纳税基数以上的被豁免纳税的土地。应税土地的价值不包括在土地上的任何建筑物或改善物(例如房子)。位于新南威尔士州之外地区的土地不需要缴纳新南威尔士州的土地税。

什么土地被豁免?

主要居所

你的主要居所通常属于被豁免缴纳土地税。就主要居所的土地税的豁免,你通常只能就一处房产申请。

如果你将你的土地同时作为你的主要居所和非住宅目的使用,例如,如果你在你的土地上经商,你可能有资格就用于你居住的土地按照比例获得土地税的部分减免。

如果一个公司是土地的所有人或所有人之一,其通常无权就主要居所获得土地税的豁免。

对于打算作为你的主要居所的土地的减免

如果你在纳税日期不拥有其他符合主要居所土地税豁免的房产,你通常不需要就打算作为你的主要居所的土地支付土地税。如果你满足以下条件,你可能有资格获得该减免:

a.已经购买了未被占用的土地,并打算在其上建设你的主要居所;

b. 正在翻修一个现有的房屋,并打算将其用于你的主要住所。

该减免在你购买该房产后紧接着的4个纳税年度有效。或者如果你正在重建或翻修,自重建或翻修实际开始后的4个纳税年度有效。

土地税(NSW)解读(二)

对于变更主要居所的减免

如果你已经购买了一处房产,且你已经入住或者打算入住,或者你购买了空地,切你打算在其上建设房屋,但是在纳税日,你仍然拥有以前的房子,你可能有资格为这2处房产申请豁免。

为了满足税收减免条件,必须遵守严格的时限。如果该房产被出租,该减免可能不适用。

其他的豁免包括:

被划分为农村或非都市用地,并用于农业生产。对于所有其他类型土地,要符合该豁免,其主要用途必须是哦那个也生产业务

被使用和占用来主要作新南威尔士州的任何地方的寄宿处的土地,或者用于在悉尼邮政总局5千米半径范围内的低成本住宿

退休村、老年护理机构和疗养院

宗教和慈善机构。

如果你认为你有义务支付土地税,你应该做什么?

如果你拥有主要居所之外的房产,并且你认为你可能有义务支付土地税,则你需要登记土地税。

你可以在线完成登记表格。

注:如果你在2016年或者在以前的年度已经提交了一份登记表格,并且你拥有的土地没有发生变化,则不再需要提交另一份登记表格。

只有当你的土地所有权、使用(包括划分切分土地)或地址详情发生变化时,你才需要联系我们。你可以直接使用新南威尔士州财政部(OSR)网站的在线表格或者直接与其联系来更改这些信息。

接下来发生什么?

一旦新南威尔士州财政部(OSR)收到你的登记表格,其将确定你的土地纳税义务。然后,该机构将向您邮寄一份评估通知。该通知将列出你拥有的所有土地(包括应纳税的和被豁免的土地)。该通知也将显示你需要支付多少土地税。

土地税(NSW)解读(三)

如何确定你的土地的价值?

总估价师每年对新南威尔士州的所有土地进行估值,并为了土地税的目的将这些估值提供给我们。估值在截至每个土地税年度前的7月1日被确定。

分契单位估值

对于分契单位,每个单独的分契单位的土地价值在比例的基础上进行计算,使用每个单位的单位权利和分契计划的合计。土地所有人可以通过致电估值客户服务中心(1800 110 038)来找到更多信息或者要求一份土地估值手册和一份一般估值销售报告。

阅读关于土地估值的更多信息。

平均价值

自2007年开始,用于确定你的土地纳税义务的价值将通常为目前税收年度的土地价值和过去2年的土地价值的平均值。如果一片土地只是在最近被创设(例如:通过细分或合并),平均价值将仅基于当新创设的土地项目存在时的那些纳税日期的土地价值。

如果我对土地价值有异议怎么办?

土地所有人有权在发布一份土地税评估之日后的60天内向总估价师提交一份异议。异议必须使用一份评估异议表格或者通过使用在线异议服务来作出。

土地所有人通过致电估值客户服务中心(1800 110 038)可以获得关于土地评估的更多信息或者索取一份估值异议指南、关于位置的一般估值销售报告和一份异议表格。

土地税(NSW)解读(四)

如何计算土地税?

土地税根据你拥有的所有应税土地的合并价值进行计算。

2017年的土地税门槛值为54.9万澳元。这意味着你的土地税评估标准为你所有的在该基数以上的所有应税土地的价值总和计算。税收金额为:100澳元加上在基数值和高价基准数值(335.7万澳元)之间的土地金额的1.6%,和高价基准数值以上数额的2%。

注:如果土地以合伙方式所有,无论所有人的数量是多少,均适用一个基数值。即,如果土地以合伙方式拥有,基数值仍然为54.9万澳元。

如果一个个人单独地或者与其他合伙人一起拥有其他土地,其以合伙方式持有的利益也可以被评估。

如果你的土地的总价值等于或低于基数值,则不需要支付土地税。

特别信托:如果土地被一个特别信托的受托人拥有,土地税基数值不适用,土地税为高价基准数值以下的应税价值的1.6%,以及高价基准数值以上应税价值的2%。

非优惠公司:如果享有优惠的公司和优惠公司的联营公司的土地价值超过了高价基准数值,每一个不享有优惠政策公司的土地价值以应税价值的2%进行评估。

如果享有优惠的公司和优惠公司的联营公司的土地价值不超过高价基准数值,但是超过了普通土地税基数值,每一个不享有优惠政策的公司的土地价值以应税价值的1.6%进行评估。

在线服务

土地税在线服务包括:

查看你拥有的房产

查看你的土地价值

通知土地税管理部门(如果你已经购买或出售了一个房产)

申请豁免

更新你的通信地址或联系详情

提供详情进行电子退款

使用网络的土地税计算器

重新处理或更新你的土地税证书。

土地税(NSW)解读(五)

计算土地税的举例

基本土地税计算

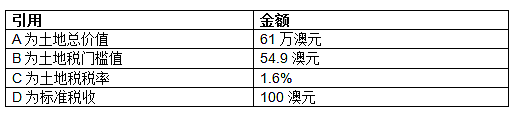

使用如下的公式来计算基本土地税:(A – B)* C + D = 应支付的土地税

在土地总价值61万澳元上应支付的土地税总额为:(61万澳元 – 54.9万澳元)* 1.6% + 100澳元 = 1076澳元

高价土地税计算

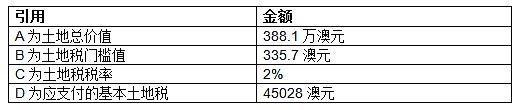

使用如下的公式来计算高价土地税:(A – B)* C + D = 应支付的高价土地税总额

在土地总价值388.1万澳元上应支付的土地税总额为:(388.1万澳元 – 335.7万澳元)* 2% + 45028澳元 = 55508澳元

特别信托土地税计算

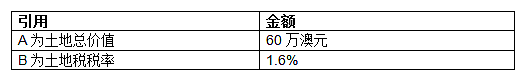

使用如下的公式来计算特别信托土地税: A * B = 应支付的特别信托土地税总额

在土地总价值60万澳元上应支付的特别信托土地税总额为:60万澳元 * 1.6% = 9600澳元。

作者简介:

唐林,本科学工,硕士学理,博士化工。移民澳后,始读法律。1999年成立留学生背景第一个律师事务所。2003年把所开到北京。业务包括并购、地产开发、商业纠纷和移民。是唯一给注册移民代理上课的华人老师。华人圈内素有“要移民找唐林”的说法。还是全国政协海外委员,中华司法研究会理事。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64