房贷利率连降9个月!还没见底?

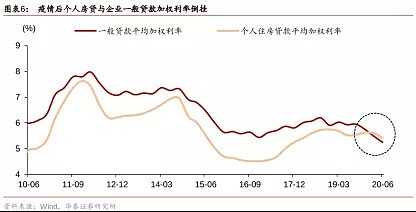

导读:房贷利率罕见超过一般贷款利率,十年来首次出现了倒挂。

01

房住不炒框架下的利率下行

2016年下半年至今房地产调控长效机制的大周期内,出现了2020年以货币宽松为引导的楼市小周期,主要体现为房价、地价上涨,房企融资成本下降以及房贷利率下行。

从7月份以来的市场行情和政策变化看,局部房价过热和全面的地价上涨出现降温迹象,楼市调控升级打补丁逐渐增多,房企融资规则预备落地,唯有房贷利率仍在下行区间,这也成为本轮小周期继续演绎、房地产销售持续V型反弹的基础。

Wind数据显示,8月全国首套及二套房利率连续第九个月下行。其中二套房贷接近2016年上半年也就是房住不炒前的水平。

也就是说,新增房贷换锚LPR利率(2019年10月)以来,房贷利率大部分时间都在下降。

不过也要看到,同期5年期LPR利率,已经连续五个月保持不变,央行对首套房及二套房的加点要求也没有变化。

目前,新增按揭贷款利率=5年期LPR利率+政策加点+商业银行加点(可正可负),在这一计算方式下,最近五个月以来的房贷利率下行,可以看作是银行通过调整加点的方式实现了对购房者的“让利”。

02

房贷利率与一般贷款利率的倒挂

上图可以看到,房贷利率和一般贷款利率具有明显的同步性和周期性,但今年上半年,房贷利率罕见超过一般贷款利率,十年来首次出现了倒挂。

一方面两者都受到央行MLF利率下调的影响,今年以来都处在下行区间,但一般贷款利率的下行幅度更大,导致了罕见的倒挂。

一般贷款利率大幅度下行,主要是央行引导银行向实体经济让利的结果,同时由于新增房贷利率政策加点的存在,也体现了逆周期调节同时保持房住不炒的政策大方向。

为什么商业银行会调整其房贷加点,让利给购房者?央行引导利率下行及银行让利实体,带来了商业银行显著的息差收窄,降低了其盈利能力和利润空间。

但央行关上门的同时也打开了一扇窗,这扇窗就是强制进行政策加点的房贷,其水平高于一般贷款利率,意味着增加投放房贷,可以一定程度地减弱息差整体下行的幅度。

这样的背景下,银行普遍采取了房贷扩张对冲息差下行的举措,加剧了获取购房客户的市场竞争,因此出现了银行调整其加点实现房贷利率下行的局面。但由于政策加点和5年期LPR维持相对稳定,房贷利率目前仍高于一般贷款利率,可见银行没有大幅度调整其加点,守住了房住不炒的原则。

同时也可以看到,上半年首套房贷利率下行幅度靠前的城市,与同期房价地价上涨、调控打补丁的城市,具备较高的重合度。排名靠前的城市中,苏州、佛山、东莞都出现了楼市调控的升级。

03

房贷利率下降会持续到什么时候?

回到新增房贷利率的计算公式——5年期LPR利率+政策加点+商业银行加点(可正可负),区别于此前锚定基准利率的公式——基准利率+商业银行加点,由于LPR利率有银行报价机制的参与,所以前者更市场化,被废止的后者更行政化。

按照市场化的逻辑,只要商业银行仍面临息差收窄的压力,房贷利率就仍有下行的空间。息差由收窄走向扩张,标志是货币政策以通胀控制为目的启动加息,目前看年内实现的概率不大。所以,起码到年底,房贷利率仍有下行的机会。

但不排除MLF上调带动5年期LPR上行,或是央行调高房贷政策加点,促使房贷利率向上回升。但MLF利率牵一发而动全身,抑制楼市过热更有可能是先通过地方行政手段,而非央行一上来就直接干预。

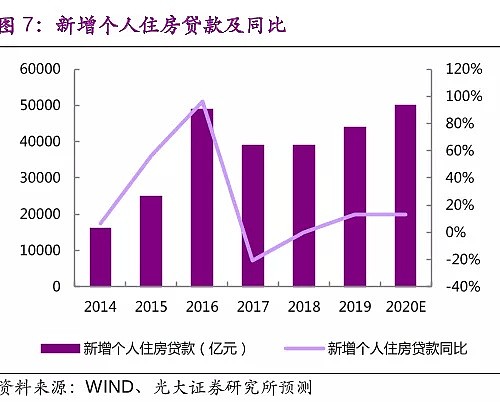

房贷利率维持下行趋势,有利于金九银十的传统楼市旺季实现回归,也有利于年内房地产销售累计同比增速实现正增长,甚至也有利于2021年的春节假期返乡置业潮。所以,本轮房地产小周期可能会超预期、更持久。

对于银行业而言,受到房住不炒约束,新增房贷同比增速将维持相对稳定,但会有结构性调整,六大行降低房贷投放规模,而市场的空缺被股份行、城商行和农商行填补,但对有限房贷客户的竞争激烈程度,不会减弱,只会加强。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64